Introduction

La monnaie joue un rôle central dans nos économies tout comme la politique monétaire qui, avec le budget, est l’un des deux piliers les plus importants des politiques économiques. Pour autant, les mécanismes monétaires sont encore mal compris. Ils sont l’objet de tabous dans le débat public mais surtout occasionnent de graves erreurs doctrinales chez les économistes de gauche ou de droite, qui peuvent irriguer les modèles macroéconomiques utilisés par les institutions les plus prestigieuses et fonder des politiques contreproductives, voire dangereuses.

De vrais progrès de compréhension peuvent néanmoins se constater, notamment depuis la mise au point bienvenue d’économistes de la Banque centrale d’Angleterre 1 qui présente les mécanismes de base de la création monétaire, déconstruit deux idées fausses (la monnaie serait créée par l’épargne, et sa quantité serait un multiple de la monnaie centrale créée par la banque centrale) et explique le quantitative easing.

L’essentiel

La monnaie est une institution sociale, source de vitalité économique

La monnaie ne se conçoit que dans un système socialement construit et créé par l’homme, qui repose sur la confiance que les membres d’une société lui accordent

Elle n’est utile que si de nombreuses personnes et organisations l’utilisent et ont confiance dans les avantages qu’elle procure : son utilité croit à mesure de sa diffusion.

Un système monétaire ne peut fonctionner que s’il repose sur des institutions qui maintiennent la confiance. Parmi les institutions au cœur d’un système monétaire, on trouve :

- la banque centrale ;

- le système bancaire privé ;

- la solidité de la fiscalité et du système de collecte de l’impôt ;

- les systèmes judiciaire et pénal (pour l’exécution des contrats) ;

- le système comptable, et notamment la comptabilité en partie double (pour la tenue des comptes d’actif et de passif).

On distingue traditionnellement trois fonctions de la monnaie :

- Outil d’échange des biens et services : la monnaie est le seul objet économique qui puisse être instantanément échangé contre n’importe quel autre. Elle est donc en premier lieu un moyen de paiement, et ne peut être refusée en tant que telle quand elle a cours légal (ou forcé).

- Unité de compte : la monnaie permet d’exprimer en une seule unité la valeur des biens et services.

- Réserve de valeur : elle permet de différer un achat ou un investissement dans le temps. Pour reprendre l’expression de Keynes, la monnaie établit « un lien entre le passé et l’avenir ». Cette troisième fonction explique que la monnaie peut être désirée pour elle-même et non pour être échangée contre des biens et services. C’est le concept de « préférence pour la liquidité », introduit par Keynes : la possession de la monnaie peut parfois apparaître préférable à son utilisation pour n’importe qu’elle autre action économique.

La monnaie a connu au cours des derniers siècles un lent processus d’abstraction

D’abord matérialisée par des métaux précieux (argent et or), le lien entre étalon physique et masse monétaire s’est progressivement distendu. Depuis la fin du système de Bretton Woods et la suspension de la convertibilité du dollar en or par le président américain Nixon en 1971, la monnaie ne repose plus sur aucun étalon physique. Il n’est plus possible de convertir une unité de monnaie en un métal précieux selon un taux prédéfini. La monnaie est aujourd’hui entièrement dématérialisée 2.

Elle s’exprime donc par des signes monétaires qui peuvent prendre différentes formes :

- Les pièces et les billets viennent immédiatement à l’esprit : c’est la monnaie fiduciaire.

- Mais la majeure partie de la monnaie prend, actuellement, la forme d’écritures sur les comptes bancaires (qu’il s’agisse de comptes courants ou de livrets d’épargne, voire de titres financiers) : c’est la monnaie scripturale.

Il existe également une « monnaie scripturale de banque centrale ». Cependant, celle-ci ne s’échange qu’entre les titulaires de comptes ouverts à la banque centrale, à savoir les banques secondaires et le Trésor (voir l’Essentiel 2 à 4). Elle n’est pas utilisée par les agents économiques non bancaires. Elle ne circule pas dans l’économie.

Le rôle économique de la monnaie s’exprime à un double niveau :

- Au niveau microéconomique, elle est utilisée par les agents économiques comme moyen d’échange et d’accumulation privée ;

- Au niveau macroéconomique, la politique monétaire a des effets sur l’activité et sur les prix.

C’est en regardant la répartition de la masse monétaire, son évolution dans le temps et les actifs dans lesquels elle se cristallise (crédits à la consommation à l’investissement, crédit à l’immobilier, actifs financiers) qu’on peut comprendre ce qu’une société fait de son argent.

Selon certains économistes, la monnaie est neutre 3. Elle ne serait qu’un « voile sur les échanges », une simple courroie de transmission. La quantité de monnaie en circulation n’aurait pas d’autre d’impact sur l’activité économique que son effet sur le niveau général des prix. Trop de création monétaire serait dangereuse en générant systématiquement de l’inflation .

En réalité, la monnaie a bien un effet sur l’activité elle-même, ce qu’illustre bien la corrélation entre PIB et masse monétaire (voir encadré ci-dessous).

Masse monétaire et PIB

La quantité de monnaie en circulation est déterminante pour le développement économique.

Il existe une corrélation entre masse monétaire et PIB 4. Cette corrélation est logique : puisque le PIB représente l’ensemble des biens et services vendus ou des revenus distribués sur une année, ces variables sont liées à la monnaie en circulation.

Mais une même unité monétaire peut servir à plusieurs échanges ou au contraire être épargnée et ne servir à aucun achat, ce qui se traduit au niveau global par la notion de vitesse de circulation de la monnaie. Dès lors, l’ensemble des revenus des différents acteurs économiques est fonction de la quantité de monnaie disponible et de cette vitesse de circulation qui n’est pas constante. Par ailleurs, les échanges avec l’extérieur peuvent augmenter ou diminuer la masse monétaire en fonction de l’évolution des différents comptes de la balance des paiements du pays concerné.

Cela étant, la corrélation entre masse monétaire et PIB se vérifie en tendance : ils évoluent presque toujours dans la même direction. Quand la masse monétaire augmente, le PIB augmente et inversement. On peut donc en déduire que l’augmentation de la masse monétaire n’est pas systématiquement « transformée » en hausse des prix.

La monnaie est un catalyseur qui rend possible les transactions, et le développement économique qui les accompagne. C’est ce que montre l’histoire du chèque sans provision dans lequel un faux billet permet de rembourser de « vraies » dettes et de stimuler l’activité économique.

La création monétaire provient aujourd’hui principalement de l’activité de crédit des banques secondaires (voir l’Essentiel 4 dans ce module) : elle répond donc à une demande de financement et crée un pouvoir d’achat nouveau. Celui-ci permet de réaliser des investissements, des projets qui sinon ne pourraient voir le jour.

La création monétaire (privée ou publique) peut dans certaines circonstances avoir un effet sur les prix. Si la quantité de monnaie dans l’économie s’accroît mais qu’elle n’est pas utilisée pour générer de nouvelles productions, cela se manifestera par de l’inflation , c’est-à-dire la hausse des prix des biens et services. Cela peut également avoir pour conséquence la hausse du prix des actifs comme dans le cas de l’immobilier ancien : une part importante de la création monétaire des dernières décennies a servi dans de nombreux pays à financer des achats immobiliers, faisant ainsi monter les prix dans ce secteur, sans réel bénéfice pour l’économie dans son ensemble (Voir l’Essentiel 5 dans ce module).

Par ailleurs, se pose également la question du type d’activité. La réduction de nos émissions de gaz à effet de serre est un des enjeux majeurs de ce siècle (voir le module Economie, ressources naturelles et pollutions). Si 90% des flux de crédit bancaires vers le secteur de l’énergie financent les énergies fossiles, la création monétaire ne participe pas d’une amélioration de la soutenabilité de notre société.

Tout autant que la question du volume de la masse monétaire, se pose donc également celle de son allocation. Qui (quelles institutions) crée la monnaie ? Qui décide de l’allouer à telle ou telle activité ? De quels outils une société se dote-t-elle pour faire en sorte que la création monétaire réponde aux besoins non seulement de la sphère marchande, mais aussi aux besoins sociaux et aux impératifs écologiques ?

On le voit, toutes ces questions ne sont pas techniques : les débats autour de la monnaie traduisent des enjeux de pouvoir. La monnaie est fondamentalement un bien commun mais selon la configuration institutionnelle qui préside à sa création et à son allocation elle peut être mise au service d’intérêts privés.

Pour en savoir plus

Le cadre institutionnel de la monnaie n’est pas immuable

Comme noté dans la partie précédente, la monnaie est fondée sur la confiance de ceux qui l’utilisent. Si l’acceptation d’une monnaie par le corps social ne se résume pas à sa seule action, la puissance publique 5 joue un rôle majeur puisque c’est elle qui garantit le cours légal de la monnaie et « force » son adoption par les citoyens et les entreprises, notamment pour s’acquitter de leurs impôts. La monnaie est ainsi intimement liée au cadre juridique qui garantit le système de paiement et fixe le rôle des différentes institutions en charge de sa création et de sa circulation.

Enfin, le système monétaire en vigueur dans un pays (ou dans une zone monétaire) est le fruit d’une histoire et des spécificités propres à ce pays (ou cette zone). Il s’inscrit également dans un cadre international dans lequel toutes les monnaies n’ont pas le même poids (voir l’Essentiel 10 à 12 dans ce module).

Les banques centrales, clefs de voûte du système monétaire

La banque centrale d’un pays (ou d’une zone) est une institution 6 chargée par l’État de mettre en œuvre la politique monétaire.

Notons, tout d’abord, que la relation entre Etats et banques centrales a beaucoup évolué à travers l’histoire. Les années 1930 et l’après Seconde Guerre mondiale sont marquées par la généralisation du modèle de banque centrale publique, au service des objectifs définis par l’Etat. Aujourd’hui, c’est le modèle de la banque centrale indépendante qui domine (même si elle reste le plus souvent à capitaux publics).

Comme le note Laurence Scialom, « les pratiques des banques centrales et leur sphère d’action ont été très malléables au cours du temps, s’adaptant en permanence au contexte macroéconomique, institutionnel et politique »7. À travers l’histoire, elles ont poursuivi quatre objectifs principaux :

- unifier et préserver le système de paiement ;

- assurer la stabilité financière. Ce rôle est double. D’une part, il concerne l’action curative du prêteur en dernier ressort et du teneur de marché en dernier ressort et d’autre part, il recouvre des actions préventives aujourd’hui qualifiées de régulation prudentielle ;

- maintenir la stabilité monétaire et la valeur de la monnaie soit à travers un objectif de change, soit sous forme d’un objectif d’inflation ;

- soutenir les besoins de financement des États en période de crise notamment en temps de guerre.

Ces objectifs ne sont pas apparus simultanément au cours de l’histoire et leur poids relatif diffère selon les périodes et les pays (ou zone monétaire). Ainsi, alors que les premières banques centrales sont nées en Europe au XVII° siècle pour soutenir les besoins financiers des Etats, cette fonction est aujourd’hui largement contestée dans la plupart des grandes économies (voire interdite dans le cas de l’Union européenne), à l’exception notable de la Chine.

Les banques secondaires sont responsables de la création monétaire

Les banques secondaires sont des sociétés privées ou publiques qui ont le pouvoir de créer la monnaie qui circule dans l’économie (voir l’Essentiel 4 dans ce module), en particulier lorsqu’elles accordent des crédits. Elles sont placées sous l’égide de la banque centrale (aussi appelée banque de premier rang) auprès de laquelle elles disposent d’un compte.

À noter que le terme banque recouvre de nombreuses fonctions. Banque de détail, de dépôt, banque commerciale, banque d’affaires, banque d’investissement et de financement… il existe de très nombreuses façons de nommer les banques selon leurs clients ou le type de métier qu’elles exercent. La capacité de création monétaire est liée aux activités dites de « banque de détail » (la gestion des moyens de paiement, la collecte de dépôts et l’octroi de crédits).

Depuis les années 70, le mouvement de dérégulation bancaire s’est notamment manifesté par un effacement des frontières entre leurs différents métiers et par une concentration du secteur menant à l’émergence de méga-banques dont certaines sont dites « universelles », dans le sens où elles exercent à la fois des activités de détail et d’autres activités. Dans ce module, nous appelons « banques secondaires » celles qui ont le pouvoir de création monétaire, quels que soient leur taille et leurs autres domaines d’activité.

La plupart des systèmes monétaires actuels sont les héritiers des politiques néolibérales de la fin des années 1970, inspirées par les théories monétaristes

A partir de la fin des années 1970, l’arrivée au pouvoir d’un personnel politique acquis aux idées néolibérales se manifeste par une évolution du rôle des banques centrales dans la plupart des grandes économies, qu’on peut résumer ainsi :

- Une focalisation sur l’objectif de stabilité monétaire et en particulier sur le contrôle de l’inflation, perçue comme le risque économique majeur.

C’est l’application des recommandations des monétaristes pour lesquels la monnaie n’a d’effet que sur le niveau général des prix, et l’inflation est toujours un phénomène lié à une trop grande quantité de monnaie en circulation dans l’économie. La mission principale des banques centrales doit donc être le maintien de la stabilité des prix à partir d’un contrôle attentif de l’évolution de la masse monétaire grâce à l’outil du taux d’intérêt .

- La généralisation du modèle des banques centrales indépendantes, vu comme la solution institutionnelle au supposé biais inflationniste des décideurs politiques qui, pour des raisons électoralistes, ne seraient pas en mesure de maintenir de façon crédible des objectifs d’inflation. 8

Cette séparation fonctionnelle entre États et banques centrales (qui demeurent cependant pour la plupart à capitaux publics) se manifeste en particulier par l’interdiction (en pratique ou en droit dans le cas de l’UE) du financement direct des États (dit autrement de l’accès direct des Etats aux prêts ou avances de la banque centrale, qui peut cependant acheter, sur le marché secondaire, des titres de créances publiques – voir les explications sur le quantitative easing dans ce module).

Ces principes deviennent le cadre commun de fonctionnement des banques centrales des pays développés même s’il subsiste des différences. Ils sont poussés à l’extrême dans la zone euro puisqu’ils ont été traduits dans les traités de l’Union européenne et dans les statuts de la Banque centrale européenne (BCE), créée à l’apogée des thèses monétaristes. Ces principes ne sont cependant pas mis en œuvre partout : le système est, par exemple, très différent, beaucoup plus étatisé et administré, en Chine 9 et la plupart des pays en développement et émergents tendent à avoir un mandat plus global, plus orienté vers le développement et incluant plus directement les questions de soutenabilité 10.

Les évolutions récentes : stabilité financière et risques climatiques

La crise financière de la fin des années 2000 s’est traduite par plusieurs évolutions récentes.

- La question de la stabilité financière est revenue au cœur du mandat des banques centrales.

Cette grande fonction historique des banques centrales avait été évacuée pendant la période précédente et déléguée à des autorités de régulation financière indépendantes. Le consensus alors dominant était que la stabilité des prix suffisait à assurer la stabilité financière 11, ce qui a été largement infirmé par la crise financière.

- Les banques centrales ont élargi leur palette d’interventions à des mesures dites « non conventionnelles » dont le quantitative easing qui se manifeste par l’achat par les banques centrales de titres de dette publique (voir notre fiche sur le quantitative easing ou les explications sur ce sujet dans ce module).

- Enfin, la question climatique a également fait son entrée dans le champ d’action des banques centrales depuis le célèbre discours de Mark Carney, alors gouverneur de la Banque d’Angleterre, sur la « tragédie des horizons » (2015). La communauté financière a alors commencé à prendre la mesure des risques systémiques que le réchauffement climatique fait peser à la stabilité financière (voir l’Essentiel 7 dans ce module).

Ces évolutions font dire à certains auteurs que nous sommes à l’aube d’une nouvelle évolution de la doctrine des banques centrales.

Pour en savoir plus

- Esther Jeffers, Dominique Plihon, « Le rôle des banques centrales : ce que l’histoire nous apprend », Cahiers d’économie politique (2022)

- Laurence Scialom, « Les banques centrales au défi de la transition écologique. Éloge de la plasticité », La Revue Economique (2022)

- Nathan Sperber, « Une finance aux ordres : comment le pouvoir chinois met le secteur financier au service de ses ambitions », Institut Rousseau, décembre 2020.

- Charles Goodhart, « The Changing Role of Central Banks », BIS Working Papers, Bank for International Settlements, décembre 2010.

- Eric Monnet, « Why Central Bankers Should Read Economic History », Books & Ideas, février 2021.

La masse monétaire n’a cessé d’augmenter

Il est tout d’abord important de bien comprendre la différence entre base monétaire et masse monétaire

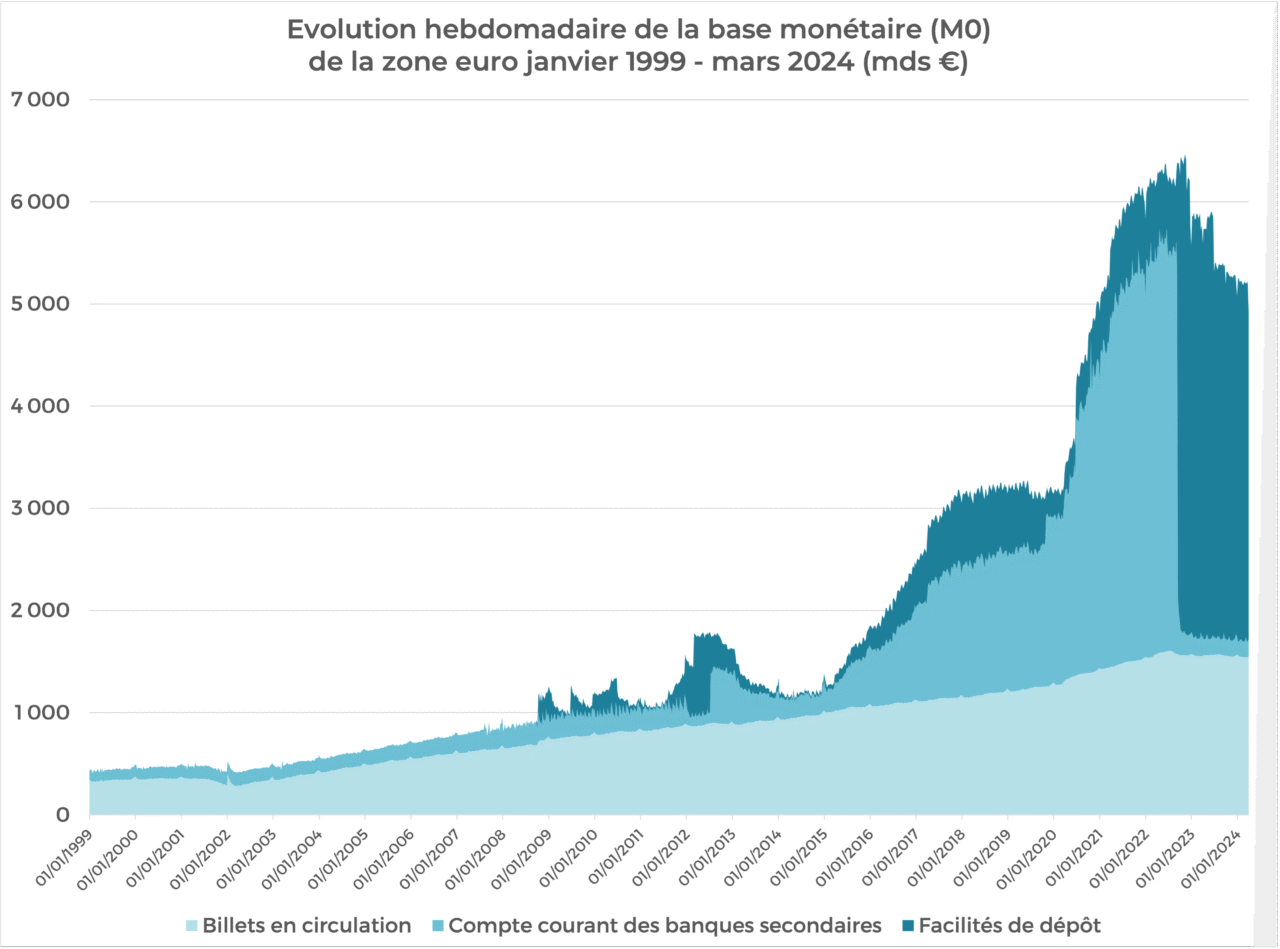

La base monétaire (notée M0) est constituée de la monnaie créée par la banque centrale, dite « monnaie centrale »

Elle comprend :

- la monnaie centrale scripturale, c’est-à-dire les réserves que les banques secondaires détiennent sur leur compte à la banque centrale (auxquelles s’ajoutent les facilités de dépôt 12). Cette monnaie est créée par la banque centrale pour répondre aux besoins de liquidités des banques secondaires (voir dans l’Essentiel concerné pourquoi les banques secondaires en ont besoin). Elle ne circule pas dans l’économie : elle ne sert qu’aux échanges entre les banques ou entre chaque banque et la banque centrale ;

- les billets en circulation dans l’économie : la banque centrale a le monopole de l’émission de billets qu’elle fournit aux banques secondaires pour que celles-ci puissent répondre aux demandes de retrait de leurs clients.

Source Data set « Eurosystem consolidated statement » sur le site de la Banque Centrale Européenne (et plus spécifiquement les séries : banknotes L010000 ; credit institutions’ current account L020100 et Deposit Facility L020200)

Comme on peut le constater sur ce graphique, la base monétaire n’a cessé d’augmenter depuis 1999 avec des accélérations à la suite des crises (crise financière de 2007-2008, crise de la zone euro dans les années 2010 et crise de la pandémie COVID en 2020).

La masse monétaire désigne la quantité totale de monnaie en circulation dans une économie

Comme on l’a vu dans L’essentiel 1 de ce module, la monnaie est composée de différents instruments : les billets et pièces mais aussi les écritures comptables inscrites sur les comptes courants des acteurs économiques. Au sens strict la monnaie est un moyen qui permet de faire un paiement ou d’éteindre une dette. La monnaie légale ne peut être refusée par un créancier.

Mais les agents économiques disposent aussi d’autres comptes bancaires et de comptes ou livrets d’épargne disponibles plus ou moins facilement et rapidement (plus ou moins liquides). Par exemple, la monnaie placée sur des livrets d’épargne n’est pas directement utilisable pour payer une facture : il faut à minima faire un transfert préalable vers le compte courant, voire demander une autorisation à votre banque (et éventuellement payer des frais de sortie) avant de pouvoir l’utiliser.

C’est pourquoi, la monnaie est parfois considérée comme un continuum d’instruments plus ou moins liquides. Cette vision est liée au point de vue monétariste selon lequel il est essentiel de connaître (pour éventuellement la limiter) la quantité de moyens de paiement en circulation. Un compte sur livret ou un titre de SICAV transférable sans frais et avec un délai nul ou court sont alors vus comme de la quasi-monnaie. Il est d’ailleurs exact que selon le niveau des taux d’intérêt le comportement de placement varie. Il est donc clair qu’il y a un continuum entre les comptes courants et les instruments de placement très liquides.

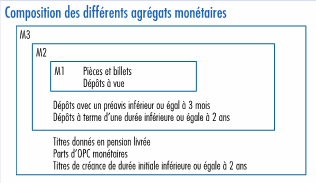

Dans cette logique, les banques centrales divisent la masse monétaire en agrégats qui s’imbriquent comme des poupées russes et qui vont des instruments les plus liquides vers les moins liquides 13.

La Banque centrale européenne distingue et suit trois agrégats monétaires imbriqués : M1, M2 et M3.

- M1 est l’agrégat le plus étroit : il désigne la monnaie au sens strict c’est-à-dire celle qui est immédiatement disponible pour effectuer des règlements (donc les pièces et billets en circulation et les sommes disponibles sur les comptes courants).

- M3 est l’agrégat le plus large.

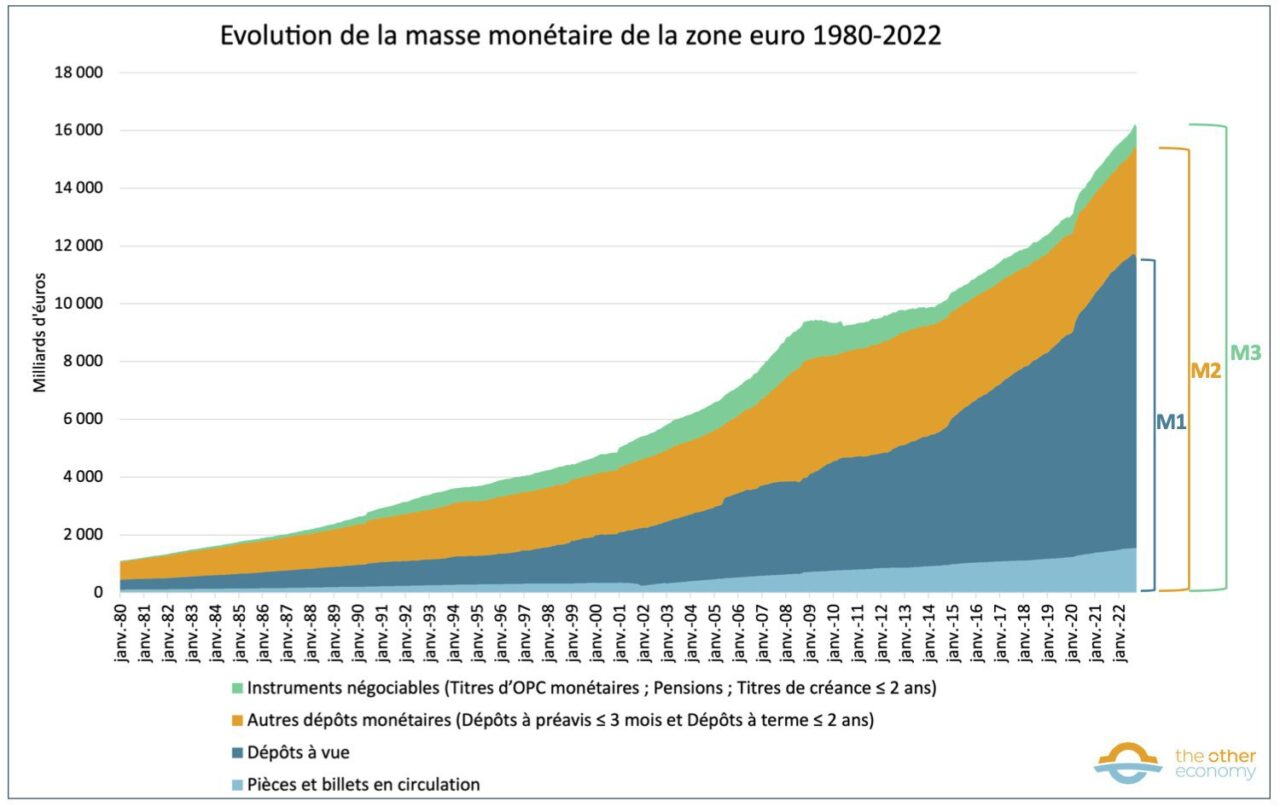

Comme on peut le constater sur le graphique suivant, quels que soient les agrégats considérés, la masse monétaire de la zone euro n’a cessé d’augmenter depuis des décennies. C’est également ce qu’on peut constater pour les autres grandes zones monétaires : Etats-Unis, Japon, Chine etc.

Evolution de la masse monétaire de la zone euro (1980-2022) en milliards d’euros

Source Monetary developments in the euro area (consulté en Décembre 2022). Pour avoir accès aux séries longues, il suffit de cliquer sur les chiffres dans le document PDF.

Il y a donc bien eu création monétaire en continu et cette création monétaire est principalement le fait des banques de second rang (voir l’Essentiel 4 dans ce module).

Notons, enfin, que la comparaison entre l’évolution de la base monétaire et de la masse monétaire permet de constater que la relation entre les deux n’est pas constante. Cela vient infirmer dans les faits la théorie du multiplicateur monétaire selon laquelle la monnaie créée est un multiple de la base monétaire.

La monnaie en circulation dans l’économie est créée par les banques secondaires

Comme l’explique un document pédagogique de la Banque de France, les jeux d’écriture sur les comptes bancaires lors des opérations de crédits sont à l’origine de la création monétaire, et plus concrètement de la création de monnaie scripturale.

Les crédits font les dépôts

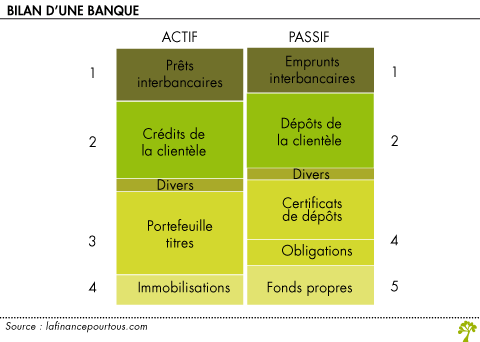

Toutes les entreprises, y compris les banques, possèdent un bilan comptable et financier qui est une sorte de photographie à un instant précis de ce qu’elles possèdent (c’est l’actif) et de ce qu’elles doivent (c’est le passif).

Source La finance pour tous

Quand une banque secondaire accorde un crédit de 100k€ à un agent économique (par exemple un particulier ou une entreprise), elle inscrit ces 100k€ simultanément à son actif (c’est un crédit que la banque possède sur son client) et à son passif via un dépôt sur le compte courant de son client. On dit ainsi que « les crédits font les dépôts ».

La monnaie scripturale ainsi créée peut ensuite être convertie en monnaie fiduciaire (en billets de banque) par simple retrait au guichet de la banque.

Cette monnaie est détruite quand le client rembourse son crédit. Pour que la masse monétaire augmente, il faut que le volume des crédits accordés soit supérieur au volume des crédits remboursés. En définitive, ce sont bien les banques secondaires qui, par le biais des crédits accordés à des agents économiques, « créent » la monnaie.

Quid des billets de banque ?

Comme noté dans l’Essentiel 3, la banque centrale a le monopole de l’émission des billets de banques (la monnaie fiduciaire). Cependant, cette « fabrication » des billets n’est pas à l’origine de la création monétaire : elle en est la conséquence.

La quantité de billets en circulation dans une économie dépend de la préférence des agents pour détenir leur argent sous cette forme plutôt que sur leur compte bancaire. Dans la zone euro, les billets représentaient fin 2020 environ 13% de la masse monétaire M1 14. Cela signifie que si M1 augmente de 100€ (du fait des nouveaux crédits accordés par les banques), la demande de billets par les agents économiques a de forte chance d’augmenter d’environ 13€. Les banques secondaires devront donc se procurer 13€ de billets auprès de la banque centrale pour faire face aux demandes de retraits potentielles des agents économiques.

La monnaie est donc d’abord créée sous forme scripturale puis convertie en billets via les retraits des agents économiques. Ce n’est donc pas une décision de la banque centrale qui motive la mise en circulation de nouveaux billets, mais la demande de crédit et la volonté des agents de disposer de leur argent sous cette forme. Si plus personne ne demandait à disposer de billets, le volume de la masse monétaire ne changerait pas : seule changerait la forme de la monnaie (qui serait alors entièrement sous forme scripturale). C’est le gonflement de la masse monétaire dans son ensemble qui implique le gonflement de la quantité de billets et non l’inverse.

Il existe plusieurs autres cas de création monétaire

Lorsque l’on dépose une devise au guichet d’une banque, la banque crée des euros pour acheter cette devise et symétriquement, lorsqu’un particulier achète une devise, les euros qui servent à cet achat sont détruits.

Plus généralement, comme l’écrit Jean Bayard, toute augmentation de l’actif bancaire concourt à une création monétaire 15. Citons-le plus complètement :

« La banque monétise ses dépenses (pertes) et démonétise ses recettes (profits) […]. Ainsi, par exemple, elle crée de la monnaie quand elle verse les salaires de son personnel en créditant leurs comptes et elle détruit de la monnaie lorsqu’elle débite les comptes de ses clients des intérêts, agios et autres frais qui lui sont dus. Bref, la banque monétise chaque fois qu’elle achète et qu’elle paie et démonétise chaque fois qu’elle vend et qu’elle encaisse […]. » Ainsi, une banque fait des chèques « sur elle-même » quand elle règle une dépense. Quand elle fait la paie 16 de ses salariés, elle crédite directement les comptes du personnel en débitant son compte de charges.

Ce pouvoir très particulier de création monétaire n’est octroyé qu’aux établissements bancaires au sens strict 17 qui peuvent à la fois collecter des dépôts et faire des prêts (entre autres opérations). Leur plan comptable bénéficie d’une exemption des règles relatives à l’argent des clients, inscrite dans les réglementations nationales et européennes. Elle leur permet de détenir des fonds en tant que passif, appelés « dépôts bancaires », au lieu de détenir des fonds sur un compte bancaire séparé, ce qui est le cas de tous les autres acteurs économiques et notamment des établissements financiers non bancaires. Ces derniers ne peuvent pas créer d’argent : ils ne peuvent en prêter que s’ils en ont emprunté ou s’ils ont collecté de l’épargne à due concurrence. Ils disposent d’ailleurs d’un compte bancaire sur une « vraie banque ». C’est le cas aussi de tout le shadow banking.

L’essentiel est de comprendre que les banques commerciales ne se contentent donc pas de reprêter les dépôts qu’elles collectent (voir l’idée reçue 3 de ce module), ni de transférer de l’argent qu’elles auraient reçu de la banque centrale : elles sont à l’origine de la « production » de la monnaie scripturale, qui constitue l’essentiel de la masse monétaire.

Distinguer le crédit mutuel du crédit créateur de monnaie

Il y a deux types de crédit.

Le crédit mutuel est celui à travers lequel Pierre prête une somme d’argent à Paul. C’est également celui où un établissement financier non bancaire prête à un agent économique de l’argent qui correspond à une épargne préalablement constituée. Ce faisant, il ne crée pas de pouvoir d’achat. Il ne fait que le transférer sous forme de monnaie.

Le crédit créateur de monnaie, donc de pouvoir d’achat, est celui que fait une banque en prêtant un argent créé ex nihilo. Ce crédit est temporaire et l’on pourrait croire que son remboursement (donc la destruction de monnaie) reconduit à la situation initiale. Il n’en est rien. En effet, à vitesse de circulation de la monnaie constante ou croissante, s’il y a plus de crédits nouveaux que de remboursements de crédits anciens, du pouvoir d’achat est créé. C’est généralement le cas quand la conjoncture économique est bonne. C’est l’inverse en période de dépression : il peut y avoir plus de remboursements de crédits que de crédits nouveaux, ralentissement de la vitesse de circulation monétaire et, par conséquent, contraction du pouvoir d’achat.

Pour en savoir plus

Quelques explications des banques centrales :

Le pouvoir de création monétaire doit être encadré par des dispositifs de régulation publique

Comme on l’a vu dans à l’essentiel 1 de ce module, la création monétaire est structurante pour l’activité économique. L’activité bancaire n’est donc pas une activité économique comme les autres : elle est au service des autres activités, elle doit contribuer aux besoins de la société dans son ensemble. Ce pouvoir relève ainsi de l’intérêt général, du bien public et non d’intérêts privés. En effet, mal utilisée, la création monétaire peut avoir des effets néfastes sur la société et l’économie. Elle confère de plus un pouvoir démesuré aux banques. Pour des raisons démocratiques évidentes, il ne peut être confié sans contrôle au secteur privé. Comme nous le verrons dans l’essentiel 6 de ce module, il existe bien aujourd’hui des modalités de contrôle de la création monétaire privée mais elles sont trop limitées.

Le volume et l’allocation de la création monétaire ont des impacts majeurs sur l’économie et la société

On a déjà vu que le volume de la création monétaire est déterminant pour l’activité économique. Née pour fournir un crédit, donc liée à un besoin de financement, la création monétaire peut avoir un effet sur le volume de l’activité, accrue par ce crédit. A l’inverse, une insuffisance de création monétaire (ou un excès de destruction monétaire) peut conduire à une récession, voire une crise économique, risque majeur qu’il est souhaitable d’endiguer. En résumé la monnaie « endogène » créée via le crédit a un effet procyclique (amplificateur du cycle économique).

L’importance de la création monétaire ne se limite cependant pas à son volume, mais aussi à son allocation. Les crédits sont déterminés par la demande des agents économiques et par les perspectives de profitabilité que les banques en retirent. Cela ne garantit aucunement qu’ils soient dirigés vers les activités les plus socialement utiles, en particulier si ces activités ont une valeur ajoutée sociale ou écologique importante mais un rendement faible 18. Par ailleurs, si les banques accordent des crédits qui ne concourent pas à augmenter le volume de la production, et si la vitesse de circulation de la monnaie ne ralentit pas, alors les prix peuvent augmenter.

C’est ce qui s’est passé au cours des dernières décennies. Le crédit est ainsi passé au niveau mondial, d’environ 73% du PIB au début des années 80 à près de 130% avant la crise de 2007-2008 19. Cette déconnexion entre crédit et production ne s’est cependant pas manifestée par une hausse des prix des biens et services (c’est-à-dire par del’inflation). En effet, la majorité de la création monétaire a été captée par le secteur de l’immobilier et par les marchés financiers qui, eux, ont connu des bulles récurrentes, facteurs de crises financières régulières aux impacts économiques et sociaux dévastateurs. Nous développons ci-après l’exemple de l’immobilier pour décrypter ces mécanismes.

L’exemple de l’immobilier

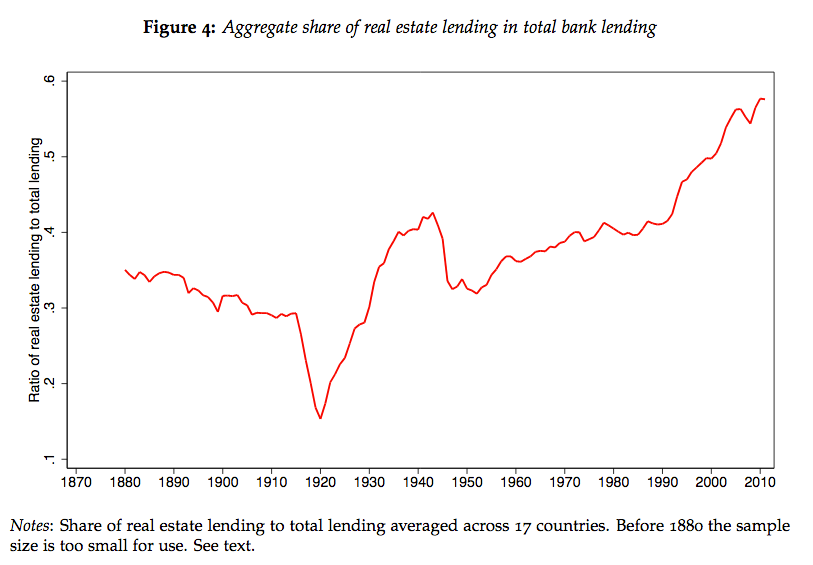

A partir de la fin des années 1970, à la suite du mouvement de dérégulation bancaire, les banques ont concentré leur activité de prêt sur le crédit immobilier notamment parce qu’il présente des caractéristiques attractives : l’analyse du risque de crédit est moins compliquée que dans d’autres secteurs (les prêts aux PME par exemple). Le crédit est en général garanti par une hypothèque sur le bien acquis ce qui rassure le prêteur, car il dispose d’une contrepartie de valeur, en cas de non-remboursement.

Une étude parue en 2014 20 montre que l’immobilier représentait au début des années 2010 près de 60% des encours de crédits bancaires dans 17 économies avancées.

Source Oscar Jorda, Moritz Schularick et Alan M. Taylor, The Great Mortgaging, NBER working Paper Serie, 2014.

Cette évolution est problématique à plusieurs titres :

D’une part, les crédits à l’immobilier se font au moins en partie au détriment d’autres activités. Par exemple, fin 2019 en France, les crédits immobiliers représentaient environ 51% des crédits à la clientèle non financière résidente en France ; les crédits à l’investissement des entreprises seulement 17% 21 et encore beaucoup moins, évidemment, pour l’investissement dans la transition écologique.

D’autre part, le crédit immobilier finance, pour l’essentiel 22, le rachat de logements existants. Comme la croissance du volume du crédit immobilier a été plus élevée que celle de la production (la construction de logements neufs), elle a fait monter les prix des logements. Cette hausse de la valeur de l’immobilier qui se répercute sur le loyer des logements crée d’évidentes injustices sociales. En particulier elle rend inaccessible aux ménages modestes l’accès aux meilleurs établissements scolaires. Elle a des conséquences écologiques tout aussi évidentes, en poussant à l’étalement urbain puisque c’est loin des centres urbains attractifs que les ménages modestes peuvent trouver des logements accessibles. Enfin, elle entraîne la formation de bulles immobilières. Ces bulles se forment selon une logique de momentum, c’est-à-dire un cycle autoalimenté de hausse des prix et des volumes de crédits.

Ce mécanisme repose donc sur une croissance de l’endettement qui en phase haussière du cycle n’apparaît pas problématique : les emprunteurs semblent solvables puisque la valeur des biens acquis par endettement augmente (ils pourraient donc toujours les revendre pour rembourser). Les problèmes surviennent justement lorsque certains emprunteurs ne peuvent plus assurer les remboursements : ils commencent alors à vendre, ce qui provoque une baisse des prix et finit par faire éclater la bulle. Le surendettement devient alors manifeste puisque le prix des biens (ou des actifs) sous-jacents diminue.

Le risque est fort d’entrer alors dans une spirale déflationniste où les efforts de désendettement contribuent au contraire à accroitre la proportion de la dette par rapport au revenu ou au patrimoine. C’est ce qu’on appelle la déflation par la dette, phénomène identifié par Irving Fisher dès les années 1930 23.

C’est ce qui s’est passé au Japon avec l’éclatement de la bulle du crédit immobilier dans les années 1990, qui a plongé le pays dans une déflation dont il n’est toujours pas complètement sorti. Et c’est bien sûr l’éclatement de la bulle des crédits subprimes 24 en 2007 aux Etats-Unis, qui a été le déclencheur de la crise financière de 2008 et plongé le pays puis le monde dans la récession.

Le rythme et l’allocation de la création monétaire sont donc des enjeux d’intérêt général, qui ne concernent pas seulement le secteur financier : quand les bulles spéculatives éclatent, les conséquences affectent un grand nombre d’acteurs économiques et viennent exacerber pauvreté et inégalités.

Le risque d’effondrement du système financier

La possibilité pour une banque de prêter de l’argent créé ex nihilo fait qu’elle peut se trouver confrontée à une crise de liquidités en deux occasions principalement. D’une part, elle peut subir une « course aux guichets » (bank run en anglais), à l’occasion d’une perte de confiance de ses clients, se traduisant par une panique bancaire. Ses clients vont chercher à retirer des billets de banque (la monnaie légale) mais elle n’en dispose jamais suffisamment pour faire face à toutes ces demandes. Le dernier épisode spectaculaire a été celui de la banque Northern Rock en 2007.

D’autre part, une banque peut se retrouver dans l’incapacité de faire face à ses engagements par rapport à une de ses consœurs ou ne plus lui inspirer confiance, ce qui peut également provoquer une faillite. Une faillite bancaire peut en entraîner d’autres du fait des liens entre banques et entraîner des difficultés pour les entreprises ou les ménages qui en sont les créanciers et peuvent perdre leurs avoirs (les comptes courants et l’épargne déposée). C’est pour cela qu’une garantie publique des dépôts a été mise en place en France 25.

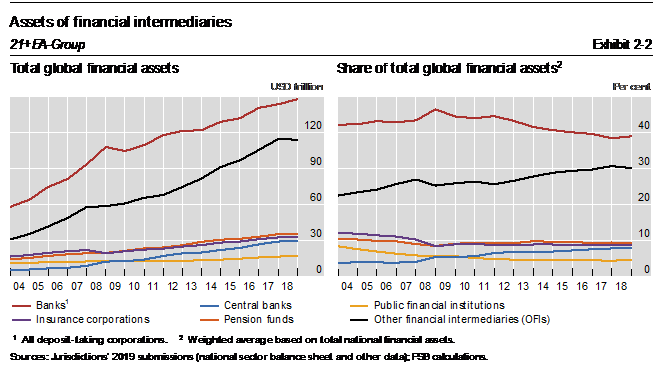

Ces risques, liés strictement à la création monétaire, se trouvent accrus depuis la libéralisation financière initiée à la fin des années 1970. Le système financier international se caractérise notamment par l’existence d’établissements de taille de plus en plus importante ainsi que par une interconnexion croissante entre les différents acteurs. Au sein de ce système, les banques occupent une place déterminante. D’après le Conseil de Stabilité Financière, le total des actifs financiers mondiaux s’élevait fin 2018 à près de 379 000 milliards de dollars (soit l’équivalent de 4,5 années de PIB).

Source FSB, Global Monitoring Report on Non-Bank Financial Intermediation, 2019

La politique monétaire et ses limites

Comme on l’a vu dans l’essentiel 2 de ce module, le mandat et les outils des banques centrales ont évolué avec le temps et sont différents selon les pays ou les zones monétaires. Nous nous concentrons ici sur les outils que mobilisent aujourd’hui les banques centrales des économies avancées (à l’exception notable de la Chine 26) et en particulier la Banque centrale européenne 27. Il est cependant important de bien garder en tête le fait que les banques centrales (et les Etats quand les banques centrales en dépendaient plus étroitement) ont disposé d’autres outils pour contrôler la création monétaire et son allocation (par exemple, contrôle et orientation du crédit, avances et prêts au Trésor public, monétisation des dépenses publiques).

Quels sont les outils de politique monétaire à disposition des banques centrales ?

La banque centrale est la « banque des banques » : de la même façon que chaque agent économique a un compte dans une institution bancaire, chaque banque secondaire a un compte à la banque centrale. Celui-ci est alimenté en monnaie créée par la banque centrale (dite monnaie centrale 28) qui ne sert qu’aux échanges entre les banques 29. Elle ne circule donc pas dans l’économie. La politique monétaire menée par les banques centrales consiste principalement à fournir cette monnaie centrale aux banques secondaires et à en fixer le prix.

Pourquoi les banques ont-elles besoin de monnaie centrale ?

Tout d’abord, les banques ont besoin de se procurer des billets pour faire face aux demandes de retraits de leurs clients (voir l’Essentiel 4 dans ce module). Ensuite, certaines banques centrales 30 imposent aux banques de conserver des réserves en monnaie centrale sur leur compte à la banque centrale. Le montant de ces réserves obligatoires est calculé sur la base d’un pourcentage des dépôts qu’elles collectent. C’est un premier outil permettant de limiter la création monétaire des banques mais il est très peu utilisé dans la zone euro 31, où le taux de réserve obligatoire est très faible (1% depuis 2012).

Enfin et surtout, les banques ont besoin de monnaie centrale pour régler leurs paiements avec les autres banques, consécutifs aux transactions entre leurs clients. S’il n’y avait qu’une seule banque, les millions de transactions quotidiennes 32 effectuées entre ses clients se manifesteraient par des mouvements entre les comptes hébergés par cette seule banque : il n’y aurait pas de « fuite » de monnaie vers d’autres banques. Ce cas étant bien sûr fictif, les opérations entre les agents économiques impliquent qu’une fois effectuée la compensation bancaire 33, certaines banques se retrouvent débitrices des autres. Elles ont alors besoin de monnaie centrale pour régler ce qu’elles se doivent entre elles.

Quand une banque a besoin de monnaie centrale, elle peut :

- soit en emprunter à une autre banque sur le marché interbancaire

- soit en emprunter directement à la banque centrale.

Les prêts de la banque centrale, appelés opérations de refinancement, sont des prêts de très court terme (24h, une semaine ou quelques mois) 34 dont les taux d’intérêt , appelé taux directeurs 35, sont fixés par la banque centrale .

Ce dernier constituait le principal outil de politique monétaire avant la crise de 2007-2008. Il influence, en effet, l’ensemble des autres taux d’intérêts : ceux du marché interbancaires 36, ceux des marchés obligataires et ceux des crédits. Il a ainsi un impact sur la création de monnaie en influençant le coût des crédits des banques à l’économie (entreprises, particuliers, etc.). Une hausse ou une baisse du taux directeur freine ou accélère les demandes de crédits, et donc la création monétaire. Il a également un impact sur l’activité économique, le coût des crédits influençant la capacité des agents économiques à consommer ou à investir en ayant recours à l’emprunt

En contrepartie de leurs emprunts à la banque centrale, les banques doivent également céder temporairement (on dit « mettre en pension ») des actifs financiers qui servent de garanties au prêt de la banque centrale (un peu comme une hypothèque sur une maison). Ces actifs, appelés « collatéraux », doivent respecter des critères de qualité (financière) minimum, par exemple une note satisfaisante attribuée par les agences de notation.

La banque centrale peut aussi fournir de la monnaie centrale en achetant des titres de dette détenus par les banques. Ces deux outils (prêts et achats de titres) étaient utilisés différemment par les différentes grandes banques centrales : la BCE privilégiant l’outil prêt, la Fed ou la Bank of Japan ayant davantage recours à l’achat de titres.

La crise financière de 2007-2008 et les outils dits non « conventionnels »

Face à la crise financière de 2008, les banques centrales ont largement utilisé les outils conventionnels. Dans la zone euro, par exemple, le taux de réserves obligatoires est de 1% depuis 2012. La BCE a également régulièrement baissé son taux directeur : de 4,25% en juillet 2008 jusqu’à devenir nul à partir de mars 2016. Il n’est redevenu positif qu’en juillet 2022 à la suite de la hausse de l’inflation (en décembre 2024 il s’élève à 2,9% après avoir culminé à 4,5% en septembre 2023. Source : BdF).

Ces outils se révélant insuffisants pour éviter l’effondrement du système financier, les banques centrales ont dû mettre en œuvre des politiques monétaires dites « non conventionnelles » qui consistent à fournir davantage de liquidités aux banques via des prêts à plus long terme que précédemment et des achats massifs de titres de dette (le quantitative easing) 37. Ces outils, d’abord mobilisés pour faire face au risque d’effondrement financier notamment lié à la paralysie du marché interbancaire (voir encadré), sont toujours largement utilisés aujourd’hui.

Le rôle de « prêteur en dernier ressort »

Pour que le marché interbancaire fonctionne, il faut que les banques acceptent de se prêter, ce qui implique qu’elles aient confiance dans leur solidité réciproque. Quand la méfiance s’établit, il y a un risque d’effondrement de système financier car les banques ne se prêtent plus. Sans la banque centrale, une banque débitrice ne trouverait alors plus de liquidités pour payer ce qu’elle doit et serait en faillite. Les acteurs du système financier étant interconnectés, cette première faillite, si elle concerne une grosse banque (dite systémique) , entrainerait en cascade la faillite d’autres établissements. On dit que la banque centrale joue le rôle de « prêteur en dernier ressort ».

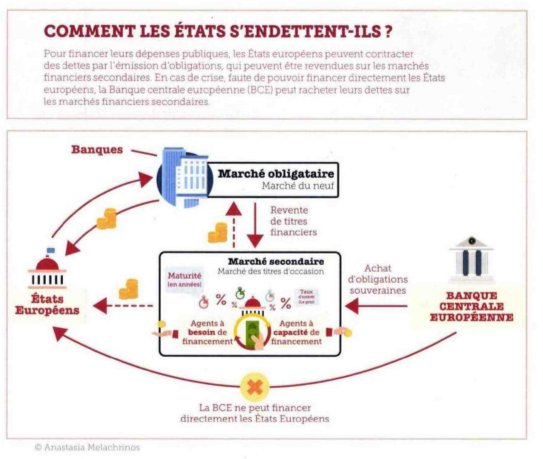

La principale politique non conventionnelle est le quantitative easing (QE), ou « assouplissement quantitatif » . Il s’agit d’opérations par lesquelles la banque centrale fournit de la monnaie centrale aux banques secondaires en leur rachetant massivement des titres de dette principalement publique (mais aussi privée). Pour l’essentiel, les achats des banques centrales se déroulent donc sur le marché secondaire 38.

Source Marc Pourroy, La dette publique aux mains de la BCE, Revue Projet, 2021.

Les opérations de quantitative easing ont plusieurs conséquences :

- Au niveau des banques secondaires, le QE augmente leurs réserves en monnaie centrale ce qui devrait accroître leur capacité à accorder des crédits et permettre ainsi de relancer l’activité économique : les banques ayant moins peur de prêter puisqu’elles disposent de liquidités facilement accessibles auprès de la banque centrale, et les agents économiques étant plus enclins à emprunter du fait de taux d’intérêts très bas. Par ailleurs, il réduit la détention par les banques secondaires de titres de créances sur leur propre État ce qui diminue leur exposition au risque de défaut souverain.

- Au niveau des États 39, le QE réduit le coût de la dette. En effet, en annonçant qu’elles vont racheter massivement des titres de dette publique, les banques centrales garantissent (implicitement ou explicitement) qu’il existe un acheteur en dernier ressort de la dette publique. Les banques sont alors assurées qu’elles pourront facilement revendre les titres souverains à la banque centrale et se portent donc plus facilement acquéreuses des titres émis sur le marché primaire. Cela réduit le risque de défaut souverain, fait pression à la baisse sur les taux d’intérêt de la dette publique et limite les ardeurs spéculatives. Par ailleurs, les banques centrales étant le plus souvent à capitaux publics, les intérêts versées par les Etats leur reviennent au moins en partie sous forme de dividendes. Le QE contribue donc améliorer la capacité des États à financer leur déficit budgétaire.

Pour en savoir plus sur le quantitative easing consultez notre fiche sur le sujet .

Les limites de la politique monétaire

Un rôle indirect sur le volume de la monnaie qui circule dans l’économie

Quand on se penche sur l’histoire monétaire des 10 dernières années, on ne peut nier que les politiques accommodantes des banques centrales ont eu des effets réels sur l’économie. Elles ont permis d’éviter l’effondrement du système financier et les conséquences dévastatrices que cela aurait eu sur l’activité économique. Elles ont, ensuite, facilité le financement de la dette publique, permettant ainsi aux Etats de continuer à mobiliser le budget pour faire face à la crise économique consécutive à la crise financière de 2008, et encore bien plus aux conséquences de la pandémie de COVID-19.

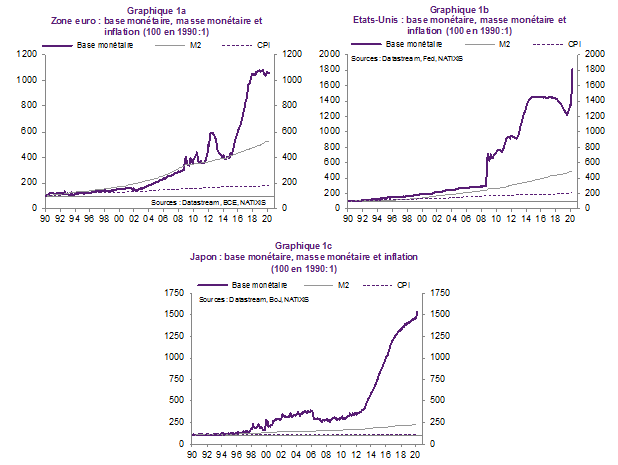

L’effet de ces politiques reste cependant limité comme le montre la comparaison entre l’évolution de la base monétaire et celle de la masse monétaire (voir l’Essentiel concerné et graphiques ci-après). L’augmentation des liquidités injectées dans le système bancaire par les banques centrales, ne s’est pas traduit par une augmentation du crédit dans les mêmes proportions.

Ceci s’explique par le caractère endogène de la création monétaire : ce sont les agents économiques qui en sont à l’origine, via leur demande de crédits (et non une décision de la banque centrale). Les banques les leur accordent si l’opération est rentable et que le client est solvable. La politique monétaire via le taux d’intérêt directeur et la fourniture de liquidités peut rendre cette opération plus ou moins rentable pour les banques, et plus ou moins coûteuse pour les emprunteurs mais elle ne peut pas forcer ces derniers à emprunter. La demande de crédit des ménages, des entreprises ou des collectivités publiques dépend, en effet, de nombreux facteurs dont la disponibilité de crédits peu chers ne constitue qu’une des dimensions. Leur situation financière (revenu et niveau d’endettement) ainsi que leur confiance dans l’avenir (carnet de commandes des entreprises, état du marché du travail etc.) jouent un rôle majeur.

Quand l’économie est en quasi-déflation et que les perspectives sont mauvaises, les acteurs privés (les ménages et les entreprises) sont attentistes. Même si les taux d’intérêts sont bas, ils cherchent plutôt à se désendetter ou à mettre de l’argent de côté. Ils anticipent, par ailleurs, de futures baisses des prix et attendent avant de se lancer dans des achats ou des investissements. C’est le phénomène de la « trappe à liquidités ».

Aucun rôle dans l’allocation de la masse monétaire

Si les banques centrales jouent un rôle indirect sur le volume de la masse monétaire, elles n’en jouent par contre aucun dans son allocation. Leur action est neutre 40. Ce sont les banques secondaires qui déterminent qui sont les destinataires de la création monétaire : elles constituent un filtre permanent et incontournable entre les actions des banques centrales et les acteurs économiques.

Le taux d’intérêt directeur , outil majeur de la politique monétaire avant la crise de 2007-2008, ne peut que rendre les crédits plus ou moins accessibles pour les entreprises ou les ménages. Par contre, il n’influence aucunement l’allocation des crédits : sa hausse ou sa baisse impacte également tous les secteurs de l’économie et toutes les régions. Une hausse renchérira le coût du crédit de l’immobilier, des énergies renouvelables et de tout autre activité économique. Inversement, sa baisse diminue le coût de l’argent pour les investissements productifs mais aussi pour la spéculation et pour des activités polluantes. De même, dans des zones monétaires comme la zone euro, une hausse du taux directeur peut être utile à certaines économies nationales en surchauffe, alors que d’autres, en situation plus déprimée, auraient au contraire besoin d’un assouplissement des conditions de crédit.

Les politiques non conventionnelles n’ont pas non plus d’influence sur l’allocation des crédits. Rappelons, tout d’abord, que ces politiques apportent de la monnaie centrale mais pas de monnaie utilisable par les agents non financiers. Elles ont ainsi conduit en grande partie à une mise en réserve des liquidités ainsi créées sur les comptes des banques à la banque centrale. C’est une des explications de la déconnexion croissante de la base monétaire et de la masse monétaire (voir l’Essentiel concerné).

Ensuite, que les banques centrales achètent des actifs ou les prennent en collatéral, il s’agit en règle générale d’actifs préexistants, acquis sur le marché secondaire. Ce faisant, elles agissent sur le prix des titres, mais seulement indirectement sur leur offre et très indirectement sur le financement des émetteurs originels. En effet, acheter un titre de dette ou une action au moment de son émission n’a pas les mêmes conséquences économiques que l’acheter sur le marché secondaire : seule la première option contribue directement à l’investissement en finançant l’émetteur, tandis que la seconde contribue surtout à améliorer la liquidité de ses actifs et donc à faire baisser les taux pour les obligations. Elle nourrit de plus la spéculation et la formation de bulles car, la demande étant plus importante, les prix des actifs augmentent. Enfin, passer par le marché secondaire conduit à nourrir, via les commissions encaissées au passage, toutes sortes d’intermédiaires financiers, à commencer par les banques.

Cette pauvreté de la politique monétaire n’est pas une fatalité

Ce rôle limité de la politique monétaire dans le volume et l’allocation de la création monétaire n’est pas une fatalité. Elle est le résultat de la doctrine dominante en la matière, héritée des années 1970-80 : la politique monétaire, menée par une banque centrale indépendante des gouvernements, doit se concentrer sur la stabilité des prix. Elle doit être neutre, ne pas favoriser un secteur plutôt qu’une autre.

Cette doctrine est en train d’évoluer notamment du fait de l’émergence de la question des risques financiers consécutifs au réchauffement climatique (voir l’Essentiel 7 de ce module). De nombreux travaux de recherche et de think tanks mettent en évidence le fait que les outils déjà mobilisés par les banques centrales pourraient être « verdis », mis au service de la transition écologique. Ils évoquent également la nécessité de réhabiliter d’autres outils et en particulier la monétisation de la dette publique.

L’approche par les risques ralentit l’action des banquiers centraux dans le domaine climatique

En septembre 2015, dans un discours désormais historique prononcé au siège de la Llyod’s 41, Mark Carney, gouverneur de la Banque d’Angleterre et président du Conseil de Stabilité Financière, affirme que le réchauffement climatique présente des risques aux conséquences financières potentiellement systémiques. Il introduit le concept de « tragédie des horizons » : l’horizon de court terme des acteurs financiers ne leur permet pas d’identifier les risques de long terme qu’ils encourent du fait du réchauffement global.

Il dresse également la typologie de ces risques (plus de détail dans le module finance) :

- les risques physiques (impacts des catastrophes climatiques sur les entreprises, les chaînes de production, le commerce) ;

- les risques de transition (impacts des mutations économiques liées à la réduction des émissions de gaz à effet de serre sur les entreprises carbonées) ;

- et les risques de responsabilité (recours en justice).

Les banques centrales, dont le rôle pour maintenir la stabilité financière a été réaffirmé à la suite de la crise de 2007-2008, se sont saisies de ce sujet. C’est ainsi qu’a été créé en décembre 2017 le NGFS 42, réseau de banques centrales et de superviseurs pour le verdissement de la finance, dont l’objectif est de « contribuer à renforcer la réponse mondiale requise pour atteindre les objectifs de l’accord de Paris et améliorer le rôle du système financier pour gérer les risques et mobiliser des capitaux pour des investissements verts et bas-carbone ». Par ailleurs, les prises de position publiques des banquiers centraux sur l’importance de prendre en compte le réchauffement climatique se multiplient 43.

L’objectif affiché est donc double : contribuer à une meilleure prise en compte des risques climatiques par les acteurs financiers et les mobiliser pour qu’ils financent davantage les projets de transition. C’est ce qu’on appelle la double matérialité : le système financier est menacé par le réchauffement climatique et inversement les activités financières contribuent à aggraver le phénomène.

L’approche des superviseurs et banquiers centraux se concentre sur les risques

Cependant, les travaux des banques centrales se sont pour l’instant concentrés sur la première dimension : l’estimation des risques que le climat fait peser sur les établissements financiers et plus généralement sur le système financier dans son ensemble (le risque systémique).

Cette approche repose sur la logique développée par Mark Carney dans son discours sur la « tragédie des horizons » : les acteurs financiers étant aujourd’hui incapables de prendre en compte les risques financiers climatiques, il faut les rendre visibles pour que la finance puisse en tenir compte et entrainer avec elle le reste de l’économie.

Il s’agit donc d’une approche séquentielle :

- Dans un premier temps, il faut développer la recherche, les méthodologies et les réglementations permettant 1/ d’améliorer la transparence, la qualité et la quantité des informations sur les risques climat portés par les entreprises non financières et 2/ de quantifier précisément l’exposition des acteurs financiers à ces risques.

- Dans un second temps, les acteurs de marché pourront ajuster leur stratégie et, s’ils ne le font toujours pas, les autorités pourront adopter de nouvelles mesures prudentielles et réglementaires.

Cette approche s’inscrit dans la lignée de la gestion traditionnelle des risques par les acteurs financiers, et repose sur deux hypothèses problématiques :

- Une fois les nouvelles informations disponibles, les marchés, devenus efficients sur ce plan, pourraient évaluer correctement (pricer) les actifs verts et les actifs carbonés, et ajuster ainsi leur stratégie d’investissement. Cette hypothèse, qui repose sur la théorie de l’efficience des marchés, est cependant invalidée tant dans les faits (multiplication des crises financières) que dans la théorie.

- Les risques financiers induits par le réchauffement climatique seraient identifiables et mesurables, ce qui est loin d’être le cas comme nous allons le voir.

Les risques financiers induits par le réchauffement climatique ne sont pas mesurables

L’approche traditionnelle de la gestion du risque en finance s’effectue à partir de probabilités établies sur la base de données historiques extrapolées dans le futur. Par exemple, le risque de défaut futur des PME est calculé à partir des données sur les défauts historiques de ce type d’entreprise.

Cette approche est inopérante en matière de risque financier climatique. Les données historiques ne peuvent constituer une base sur laquelle s’appuyer solidement : le changement climatique n’est pas linéaire, il existe des points de bascule, des seuils qui, une fois franchis, pourraient provoquer un emballement du réchauffement planétaire 44. Les risques financiers climatiques s’inscrivent dans une temporalité plus longue que les risques financiers traditionnels ; la matérialisation de ces risques a des conséquences irréversibles et leurs coûts sont potentiellement infinis.

Comme l’écrivent Hugues Chenet et Wojteck Kalinowski dans une note de l’Institut Veblen, le changement climatique, et plus généralement tous les risques environnementaux nous placent « non pas face à un risque mais face à une incertitude radicale, due à l’immense complexité des mécanismes à l’œuvre mêlant systèmes socioéconomiques et systèmes naturels et à la multiplicité des futurs possibles sur des horizons temporels très longs. (…) L’incertitude radicale caractérise des situations où il n’existe pas de probabilité calculable d’une occurrence future particulière. Le futur est alors inconnu. Autrement dit, si l’incertitude radicale prévaut, le risque financier n’est pas calculable. C’est alors toute la logique de la prise en compte du risque financier qui est ébranlée ».

La focalisation sur l’approche par le risque conduit à l’attentisme des superviseurs et des banquiers centraux

Comme le note Laurence Scialom, l’approche traditionnelle de la gestion des risques se révèle non seulement inadaptée, mais en plus contre-productive.

« Si le caractère radicalement nouveau d’un évènement, ayant un impact potentiellement massif sur le prix des actifs, ne peut être associé à une probabilité faute de données historiques, le risque financier ne peut plus être quantifié. Pire, la perpétuation de l’usage de ces méthodes conduit nécessairement à gravement les sous-estimer et est donc une entrave au calibrage de politique monétaire et macroprudentielle susceptibles de mieux les maîtriser. »

C’est bien ce qu’on constate en se penchant sur les rapports et recommandations du NGFS et plus généralement des banques centrales 45. S’ils témoignent d’une prise de conscience réelle de la crise climatique et de la nécessité d’une action résolue, les recommandations apparaissent très limitées. Elles consistent essentiellement à appeler à plus de recherche pour quantifier le risque climatique en termes de pertes financières, et ceci tout en reconnaissant la complexité des impacts financiers du changement climatique et les obstacles techniques et théoriques potentiellement indépassables qu’ils induisent.

Le NGFS développe également des exercices de scénarisation qui consistent à explorer les futurs possibles et semblent ainsi plus adaptés à l’incertitude radicale qui caractérise la problématique du réchauffement climatique. Cependant, ceux-ci sont menés dans une optique quantitative en vue de réaliser des tests de résistance climatique, nouvel outil de supervision des institutions financières. Inspirés des stress tests financiers mis en place à la suite de la crise de 2007-2008, ceux-ci consistent à quantifier l’impact financier (pour un établissement, un portefeuille ou pour le système financier dans son ensemble) de la matérialisation des risques climatiques selon un scénario donné.

Cette approche par les risques se révèle donc nettement insuffisante : elle conduit surtout les régulateurs et superviseurs financiers à l’immobilisme dans l’attente de « plus de recherche ».

Les actifs verts sont-ils moins risqués que les actifs polluants ?

Une réponse positive à cette question, qui occupe une place importante dans les travaux du NGFS, est posée comme un préalable à toute politique prudentielle ou monétaire favorisant les actifs verts ou défavorisant les actifs polluants (les entreprises des énergies fossiles par exemple). Cependant, en l’état actuel de l’économie, il n’y a aucune raison pour qu’une entreprise « verte » soit moins sujette à risque de défaut qu’une entreprise polluante. C’est même parfois le contraire 46. Les actifs « verts » ne seront moins risqués que lorsque l’économie sera véritablement sur une trajectoire de transition, trajectoire qui n’est pour le moment qu’une hypothèse parmi d’autres.

Si la dynamique peut bel et bien s’inverser à la suite de décisions politiques ou du mouvement majeur d’un acteur significatif, il n’y a pas de raison pour qu’un différentiel de risque soit constaté à l’heure actuelle tant que cette bascule n’est pas perçue par la majorité des acteurs. Là encore, l’approche par le risque ne fait guère avancer. Il serait au contraire souhaitable non pas de justifier une régulation plus stricte parce que les actifs carbonés seraient mesurés comme plus risqués aujourd’hui, mais bel et bien de renforcer la régulation pour les pénaliser car ils sont plus risqués pour le climat. C’est alors qu’ils deviendront financièrement plus risqués.

Quelles alternatives ?

Si les savoirs concernant la quantification des risques financiers sont insuffisants par nature, faut-il attendre une hypothétique perfection pour agir ? Les connaissances sur les impacts matériels du climat, synthétisés dans les rapports du GIEC (voir module Economie, ressources naturelles et pollutions), sont, elles, largement suffisantes. Nous savons avec certitude que l’inaction à court terme provoquera le renforcement des catastrophes climatiques ; que les coûts pour le système économique et donc pour le système financier seront massifs compte tenu des effets de boucles de rétroaction positives qui caractérisent le franchissement des limites planétaires.

Comment alors prévenir les risques financiers qui échappent complètement aux outils traditionnels de gestion de risque ? C’est du côté de la recherche et des think tanks qu’émergent des voies alternatives même si certaines publications et prises de parole des banquiers centraux 47 témoignent d’un début d’inflexion de la doctrine.

- Reconnaître la « double matérialité » du réchauffement climatique

Il ne s’agit pas seulement de calculer les risques financiers consécutifs au changement climatique mais aussi de prendre en compte l’impact de la finance et des activités économiques financées sur le climat. Cela implique donc de reconnaître les critères environnementaux comme des critères de plein droit en plus des critères financiers dans les politiques des régulateurs et des superviseurs.

- Agir par précaution

Ce n’est pas parce que les risques financiers liés au climat sont très difficiles à estimer, qu’ils n’existent pas. Les connaissances scientifiques sur le climat prouvent de manière certaine que le réchauffement climatique aura des impacts massifs sur les conditions de vie sur la planète et sur les ressources accessibles. Cet impact sera aussi massif sur l’économie donc sur le système financier. Cela devrait constituer une base suffisante pour agir et mobiliser les outils existants des banques centrales et des superviseurs financiers.

Hugues Chenet et Wojteck Kalinowski recommandent ainsi, par exemple, de « se contenter à court terme des actions les plus évidentes (…) recourir à des mesures a priori satisfaisantes, des règles de base (ou règles générales, rules of thumb) tirées des connaissances accumulées et de l’expérience de gestion des crises. Un exemple de règle de base serait de commencer par s’attaquer au financement des activités les plus nocives et où un large consensus existe au moins dans certaines juridictions (centrales thermiques à charbon, exploitation de sables bitumineux…), en utilisant l’arsenal d’outils dont disposent les banques centrales, entre rachats d’actifs, éligibilité du collatéral, contrôle du crédit, etc. ». Ils insistent également sur la nécessité de mener des politiques adaptatives, souples et régulièrement revues.

La réaction à la COVID-19 offre en cela un parallèle intéressant : les mesures d’urgence adoptés par les banquiers centraux n’ont pas nécessité de calculs de risques et d’exercices de modélisation aussi complexes que ceux qui dominent aujourd’hui pour faire face au réchauffement climatique. Certes, il s’agissait de réagir dans l’urgence face à une situation avérée, alors que dans le cas du climat (et plus généralement des crises environnementales) il faut agir en amont, par précaution, car une fois que les risques se seront matérialisés il sera largement trop tard. Mais force est constater que ces mesures d’urgence ont concerné un problème de santé publique bien plus limité dans ses conséquences que le réchauffement climatique. On pourrait donc espérer qu’il suscite une réaction encore plus vigoureuse !

Pour en savoir plus

- Pour un « Whatever it takes » climatique, Institut Veblen (2020)

- Finance, climate-change and radical uncertainty: Towards a precautionary approach to financial policy, Ecological Economics (2021)

- Developing a precautionary approach to financial policy – from climate to biodiversity, INSPIRE research Network (2022)

- Les banques centrales au défi de la transition écologique : éloge de la plasticité, Chaire Energie et Prospérité (2020)

- Le rôle de la politique monétaire dans la transition écologique : un tour d’horizon des différentes options de verdissement, Institut Veblen (2020)

La création monétaire privée est procyclique, source d’endettement et d’instabilité financière

Comme on l’a vu dans l’Essentiel 4, la création monétaire est aujourd’hui faite en contrepartie de l’endettement d’un acteur économique public ou privé.

Du coup, elle contribue mécaniquement à la hausse de l’endettement 48 et sa création coûte des intérêts à celui qui l’utilise. Or l’endettement des agents est aujourd’hui un problème macroéconomique majeur qui conduit à la frilosité et au manque d’investissement puisque nombre d’agents économiques cherchent en priorité à se désendetter.

La monnaie d’endettement a un deuxième inconvénient. Son émission est fonction de la conjoncture économique et a un effet amplificateur et non régulateur des cycles. Quand l’économie est déprimée, les agents économiques ne veulent ou ne peuvent pas s’endetter et les banquiers prêtent difficilement. Du coup, la monnaie n’est pas créée et peut venir à manquer. A l’inverse, quand l’économie est en surchauffe, la monnaie peut être émise en excès et créer des tensions inflationnistes. Les autorités sont alors amenées à recourir à des actions sur les taux d’intérêt qui, elles, peuvent déclencher des processus récessifs.

Enfin, ce mécanisme n’est pas sans lien avec l’augmentation des crises financières. La « surchauffe » peut ne pas être « calmée » par les autorités, se traduire en bulle financière qui peut exploser (voir l’Essentiel concerné). Dit autrement, les situations d’endettement excessif sont sources d’instabilité : elles conduisent à des risques de récession ou de crises financières

A l’inverse, une monnaie libre, créée et injectée sans dette en contrepartie 49 a, symétriquement, trois avantages :

- sa création ne génère pas d’endettement ;

- elle est gratuite ;

- elle peut être émise pour relancer l’activité lorsque l’économie est en récession.

Contrairement à une idée reçue, le financement monétaire de l’Etat a été possible et a bien permis d’injecter de la monnaie sans endettement en contrepartie. C’était le cas quand la monnaie était faite de pièces de monnaie ou de billets émis par l’Etat.

Redonner à l’Etat le bénéfice de la création monétaire lui permettrait de réduire son endettement

Le lien entre création monétaire et dette publique est évident en théorie : si l’Etat bénéficie de la création monétaire, il ne s’endette pas à due concurrence. Et c’est le seul acteur à avoir la légitimité de le faire. On parle dans ce cas de « monétisation de la dette publique ».

Il a d’ailleurs été proposé que la création monétaire soit exclusivement d’origine publique. C’est la notion de 100% money introduite par l’économiste Irving Fisher 50, soutenue par Maurice Allais (pour qui les banquiers sont des faux monnayeurs 51). Il s’agit d’exiger un taux de couverture (ou de réserve) par la banque centrale de 100% de la monnaie scripturale créée par les banques secondaires. Elle est défendue notamment par l’ONG Positive Money. Deux économistes du FMI l’ont analysée et soutenue en 2012 52. En Suisse, l’initiative « Monnaie pleine », lancée en 2016, visait à donner le monopole de la création monétaire à la Banque nationale suisse. Elle a fait l’objet d’une « votation » (référendum d’initiative populaire) en juin 2018 mais a été refusée par 76 % des suffrages exprimés.

L’idée de monétisation de la dette publique se heurte en Europe aux traités de l’Union européenne et aux statuts de la Banque centrale européenne qui interdisent formellement l’avance directe de celle-ci aux Etats et administrations publiques. Cette interdiction est légitimée par la doctrine selon laquelle l’Etat doit se soumettre à la discipline de marché (voir L’idée reçue 5 dans ce module) : en étant obligé de s’endetter auprès du marché, il doit justifier de sa bonne gestion. Le recours à la « planche à billets » lui permettrait des facilités anti-économiques. Cette interdiction est relâchée sur le marché secondaire : la BCE peut racheter sur ce marché des obligations souveraines, l’essentiel étant que ces obligations aient d’abord été souscrites sur le marché primaire (voir les explications sur le quantitative easing dans ce module).

Les enjeux sont considérables. En effet, l’effet boule de neige fait que dès que le taux d’intérêt est supérieur au taux de croissance, la dette publique s’accroit mécaniquement sauf à ce que l’Etat dégage des excédents primaires suffisants.

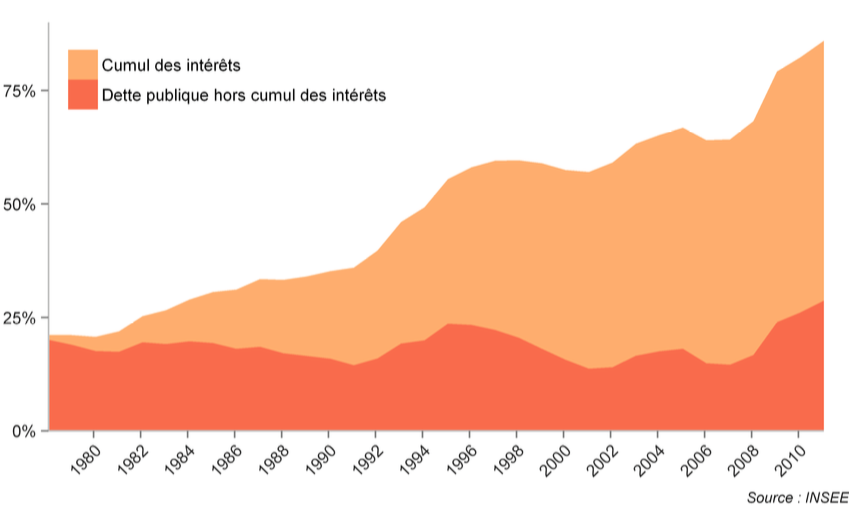

Dans un article de 2012 53, Rossi Abi-Rafeh, Gaël Giraud, Florent Mc Isaac ont analysé l’évolution de la dette publique française des années 1980 à 2011 : elle est passée d’environ 25% du PIB en 1978 à 86% en 2011.

Les auteurs décomposent dans la formation de cette dette ce qui est dû aux poids des intérêts et ce qui est dû au déficit primaire (c’est-à-dire avant paiement des intérêts). Ils concluent que « si l’État français s’était endetté à taux nul notre dette publique brute, aujourd’hui, eût été de 28,5% du PIB en 2011 (au lieu de 86%) toutes choses égales par ailleurs ». Dit autrement, si les besoins de financement de l’Etat avaient été satisfaits par la création monétaire sans endettement et sans intérêt, alors son taux d’endettement aurait été globalement stable.

Source Rossi Abi-Rafeh, Gaël Giraud, Florent McIsaac, La dette publique française justifie-t-elle l’austérité budgétaire ?, 2012

Le financement de l’Etat par l’endettement a donc comme première conséquence négative de faire peser sur ses comptes la charge des intérêts. Plus les taux d’intérêt sont élevés plus cette charge l’est et plus les efforts à faire pour les limiter sont importants et difficiles. On pourrait donc penser que le montant de la dette publique n’est en soi pas un problème (indépendamment des contraintes formelles ou juridiques liées en Europe aux traités européens), si les taux d’intérêt payés sur la dette souveraine sont nuls (voire négatifs) comme aujourd’hui. Dit autrement, la soutenabilité de la dette publique dépendant au premier ordre des taux d’intérêt, le recours à la monétisation ne serait pas utile en période de taux bas.

Cette analyse est peu convaincante. D’une part, il n’est pas forcément souhaitable économiquement que les taux d’intérêt (qui ne servent pas uniquement au financement de la dette publique mais se répercutent dans toute l’économie) soient nuls – cela dépend du contexte. D’autre part, leur niveau peut varier. Rien ne garantit que leur niveau ne va pas se relever. Dans ce cas, les charges d’intérêt pèseront à nouveau. Il s’agit donc d’une épée de Damoclès. Enfin, le montant de la dette publique (rapportée au PIB) est perçu par l’immense majorité des citoyens comme une contrainte économique majeure. Même s’il s’agit d’une croyance plus que d’une vérité, elle doit être prise en considération dans le choix des options.

Les changes flottants sont source de difficultés économiques et sociales

La fin des accords de Bretton-Woods en 1971 54 s’est traduit par l’abandon des changes fixes entre les « grandes » monnaies. Pour Milton Friedman, les changes flottants s’imposent car selon lui 1/ la monnaie est une marchandise comme une autre et 2/ les marchés sont efficients ; donc le prix d’une monnaie doit se fixer librement sur un marché.

Le pays qui se laissera aller au laxisme budgétaire financé par création monétaire aura une monnaie « faible », de sorte que les acteurs économiques lui préféreront d’autres monnaies. À l’inverse, les « vertueux » auront une monnaie forte. C’est ainsi que, dans un cadre de changes flottants, les mécanismes du marché sanctionneront spontanément les mauvaises politiques monétaires.

La fin des accords de Bretton-Woods

Le système mis en place après la conférence de Bretton Woods de 1944 était un système de changes fixes avec étalon de change or basé sur le seul dollar . Une once d’or valait 35 $. Les autres monnaies étaient définies soit directement par rapport au dollar soit par le cours de l’or en dollar. Les changes étaient fixes mais ajustables : un pays pouvait dévaluer ou réévaluer sa monnaie, pourvu qu’un plan d’ajustement fût mis en œuvre et que les autres pays offrent leur accord. Le FMI était chargé de la supervision de ce mécanisme.

Ce dispositif donnait au dollar une place particulière. Les déficits de la balance des transactions courantes américaine étant financés par des dollars, les États-Unis choisissaient de ne pas s’en soucier. On appelle cette attitude le benign neglect. Pendant les années 1960, les dépenses militaires américaines ainsi que la course à l’espace conduisirent le gouvernement américain à multiplier les dépenses et à créer une immense liquidité internationale en dollars. Cette licence attira d’abord les remarques du général de Gaulle, qui, dans une conférence célèbre, demanda le retour à l’étalon-or et se mit à exiger des paiements en or, au lieu de dollars.

Ce fut l’Allemagne qui, en 1971, mit fin aux accords de Bretton Woods : agacée d’avoir à acheter des dollars à un taux fixe supérieur au taux naturel du marché – ce qui revenait à payer l’inflation des États-Unis à leur place – la BUBA, la banque centrale allemande, sensibilisée à l’inflation par l’hyperinflation du début des années 1920, cessa de les accepter. Le Président Nixon prit alors la décision de supprimer la convertibilité or du dollar.

Cette vision irénique des changes flottants se heurte à la réalité, comme l’a montré Robert Mundell dans un réquisitoire contre la plupart des arguments en faveur des changes flottants 55. Il y affirme notamment :

- qu’il n’y a jamais eu de stabilité des changes mais plutôt, au contraire, une dramatique volatilité ;

- qu’il n’y a pas eu non plus de convergence des taux d’intérêt ;

- que c’est la spéculation qui s’est installée, avec de nombreuses attaques erratiques contre les monnaies, analyse confirmée par d’autres économistes 56 ;

- que les chocs n’ont pas été atténués mais aggravés par les changes flottants ;

- que les changes flottants provoquent une instabilité financière endogène.

La majorité des monnaies sont non convertibles

Cette partie s’inspire largement du rapport « La finance aux citoyens – Mettre la finance au service de l’intérêt général » dont nous synthétisons ou reproduisons plusieurs passages issus du chapitre 5 57.

Les monnaies des « pays avancés » sont des monnaies convertibles (parfois appelées « fortes » 58 par abus de langage). Cela signifie qu’elles sont échangeables entre elles sans restriction ni demande d’autorisation : avec des euros, on peut acheter des dollars, des yens, ou des livres sterling. On peut aussi acheter des roubles russes ou des roupies indiennes avec des euros ; mais ce n’est pas vrai dans l’autre sens. Le rouble et la roupie sont en effet des monnaies dites « non convertibles » dans le système monétaire international, contrôlé par le FMI. Un particulier ou une entreprise française implantée en Inde doivent demander une autorisation à la banque centrale indienne pour convertir les roupies qu’ils détiennent en euros. La banque centrale indienne refusera cette autorisation si elle n’a pas d’euros au moment de la demande. Cette situation se produit souvent pour beaucoup de pays émergents 59.

La non-convertibilité des devises restreint l’accès aux ressources de la finance internationale

La finance globale mondiale concerne uniquement les transactions en devises convertibles. Il y en a actuellement 18 60. Les quelque 180 autres devises du monde sont soumises à des restrictions de change et leurs pays n’ont qu’un accès limité aux ressources de la finance globale : ils ne peuvent emprunter en devises convertibles que s’ils peuvent rembourser, c’est-à-dire s’ils exportent vers des pays détenant ce type de monnaie. Dans ces pays, l’essentiel de la finance est locale : les devises convertibles, utilisées par les grandes banques multinationales globales, n’ont qu’une place relative dans leur économie.