La banque centrale d’un pays (ou d’une zone) est une institution chargée par l’État de mettre en œuvre la politique monétaire. Comme nous l’expliquons dans le module sur la monnaie, la doctrine concernant le rôle des banques centrales et leurs moyens d’action a beaucoup évolué au cours de l’histoire et selon les pays. À partir de la fin des années 1970, dans la plupart des économies avancées, l’attention s’est focalisée sur l’objectif de stabilité monétaire et en particulier sur le contrôle de l’inflation , perçue comme le risque économique majeur. La plupart des banques centrales ont ainsi adopté une cible d’inflation autour de 2%. L’outil principal de politique monétaire était alors le taux directeur. À la suite de la crise financière de 2007-2008, les banques centrales des pays occidentaux ont eu recours à des politiques dites « non conventionnelles » dont la principale est le quantitative easing (QE) ou assouplissement quantitatif en français 1. Dans cette fiche nous allons expliquer en quoi le quantitative easing consiste, quelles banques ont mis cela en place et quels en sont les effets sur l’économie, la transition écologique et les inégalités. Nous aborderons également la question épineuse des conséquences de la sortie du quantitative easing.

L’évolution des politiques monétaires menées par les banques centrales

Commençons par rappeler quelques points nécessaires à la compréhension du quantitative easing. Pour plus de détails, vous pouvez également vous référer à la partie du module sur la monnaie consacrée aux politiques monétaires.

La banque centrale d’un pays est parfois appelée « banque des banques ». Chaque agent économique (ménage, entreprise) a un compte dans une institution bancaire. De manière analogue, chaque banque a un compte à la banque centrale. Ce compte est alimenté en monnaie centrale, la monnaie créée par la banque centrale. La monnaie centrale ne peut cependant être utilisée que pour des échanges entre les banques – autrement dit, elle ne circule pas entre les autres agents économiques (ménages, entreprises, institutions financières non bancaires etc.) Dans ce cadre, la politique monétaire menée par les banques centrales consiste avant tout à fournir de la monnaie centrale aux banques et à en fixer le prix.

Le taux d’intérêt, principal outil de politique monétaire conventionnelle

Quand une banque a besoin de monnaie centrale 2, elle peut soit en emprunter à une autre banque sur le marché interbancaire, soit en emprunter directement à la banque centrale. La banque centrale peut également fournir de la monnaie centrale en achetant des titres de dette détenus par les banques. Ces deux outils (prêts et achats de titres) ont été utilisés différemment par les différentes grandes banques centrales : la Banque centrale européenne privilégiant l’outil prêt, la banque centrale américaine (la Réserve fédérale, dite Fed) ou la Banque du Japon ayant davantage recours à l’achat de titres (voir partie 3).

Les prêts accordés par la banque centrale, également appelés « opérations de refinancement », sont des prêts de très court terme, dont l’échéance peut être de 24h, une semaine ou quelques mois. La banque centrale fixe les taux d’intérêt de ces prêts : ce sont les taux directeurs 3.

Les taux directeurs constituaient le principal outil de politique monétaire avant la crise de 2007-2008. Ils influencent, en effet, l’ensemble des autres taux d’intérêt : ceux du marché interbancaire, ceux des marchés obligataires et ceux des crédits. Ils ont par conséquent un impact sur l’activité économique en augmentant (ou en réduisant) le coût des crédits accordés par les banques aux agents économiques (ménages et entreprises), et donc la capacité de ces acteurs à consommer ou à investir en ayant recours à l’emprunt. En théorie, la hausse ou la baisse de l’activité économique a à son tour une influence sur l’inflation, dont le contrôle est, comme précisé en introduction, l’un des objectifs principaux (voire l’objectif principal) de la plupart des banques centrales des économies avancées.

Le recours aux politiques monétaires non conventionnelles

En réponse à la crise financière de 2007-2008, les banques centrales ont largement mobilisé l’outil du taux directeur. Dans la zone euro, par exemple, il a régulièrement baissé de 4,25% en juillet 2008 jusqu’à devenir nul à partir de mars 2016. Il n’est redevenu positif qu’en juillet 2022 à la suite de la hausse de l’inflation (en décembre 2024 il s’élève à 2,9% après avoir culminé à 4,5% en septembre 2023. Source : BdF).

Cet outil s’est cependant révélé insuffisant. Dès le déclenchement de la crise des subprimes, mi-2007, le marché interbancaire connaît des premières tensions : les banques ont moins confiance dans leur solidité financière réciproque et sont donc moins enclines à se prêter les unes aux autres. Les taux d’intérêt du marché interbancaire augmentent jusqu’à atteindre des niveaux astronomiques en octobre 2008 à la suite de la faillite de Lehman Brothers. Le marché interbancaire est paralysé : les prêts entrent banques sont interrompus.

Face au risque d’effondrement du système financier, les banques centrales ont alors mis en place des politiques monétaires dites « non conventionnelles » qui consistent pour l’essentiel à fournir massivement des liquidités (de la monnaie centrale) aux banques pour éviter qu’elles ne fassent faillite 4.

C’est dans ce cadre qu’un outil non conventionnel, le quantitative easing, a peu à peu commencé à être utilisé par les banques centrales des économies avancées (dès l’automne 2008 par la banque centrale américaine, la Fed, puis par la Banque d’Angleterre et la Banque du Japon, et enfin à partir de 2015 par la BCE en réponse à la crise des dettes souveraines européennes).

D’abord envisagées comme temporaires, les politiques de quantitative easing se sont en réalité installées durablement dans la palette des outils des banques centrales en raison de la persistance d’une situation économique dégradée.

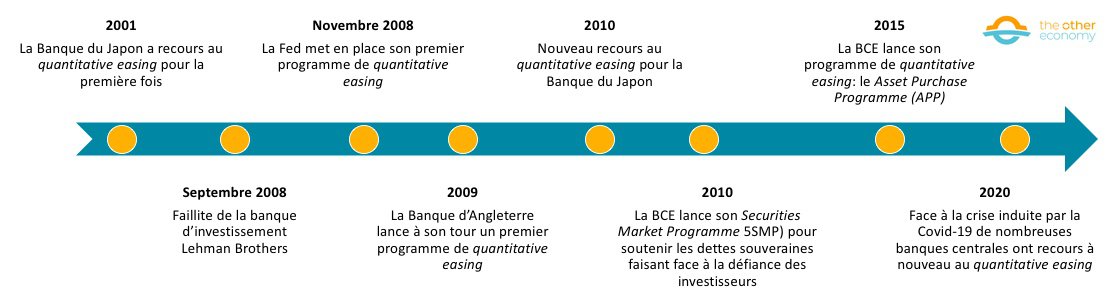

Chronologie des politiques de quantitative easing

Source Le Quantitative easing, fiche pédagogique de la Banque de France (2021)

Pour en savoir plus

Des publications pédagogiques de la Banque de France – Collection ABC de l’Economie

Qu’est-ce que le quantitative easing ?

Définition du quantitative easing

Le quantitative easing (ou assouplissement quantitatif) consiste, pour une banque centrale, à intervenir de manière massive et prolongée sur les marchés financiers en rachetant des titres financiers (principalement des titres de dette 5), avec de la monnaie qu’elle crée.

Le plus souvent, les titres sont rachetés à des banques, mais parfois aussi à d’autres acteurs financiers. Précisons que le QE prend le plus souvent la forme de rachats d’actifs, c’est-à-dire qu’il s’agit d’opérations effectuées sur le « marché secondaire » (voir encadré).

Définition – Marché primaire et marché secondaire

Le marché primaire désigne le « marché du neuf », celui sur lequel un émetteur (un État, une entreprise) introduit pour la première fois des titres financiers (actions, titres de dette). Ces titres peuvent ensuite être échangés sur le marché secondaire, aussi appelé « marché de l’occasion ».

Si les opérations de QE se déroulent principalement sur le marché secondaire, elles peuvent parfois se dérouler sur le marché primaire : dans ce cas, la banque centrale achète directement le titre de dette à l’émetteur. Cette pratique est cependant beaucoup moins répandue et totalement interdite par les traités européens pour les achats de titre de dette publique.

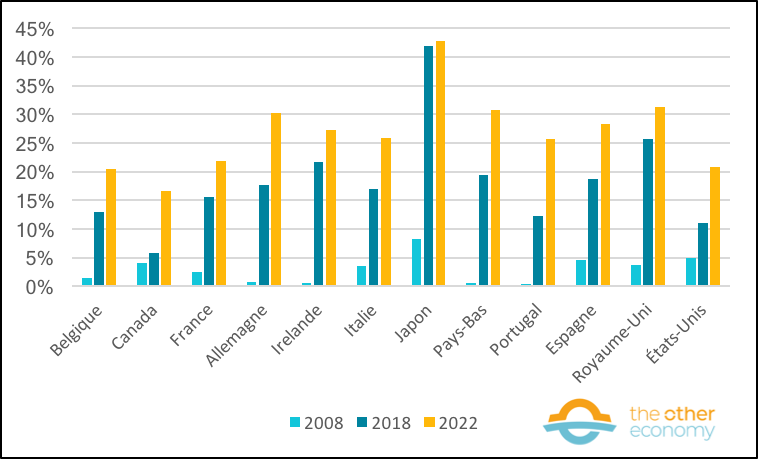

Dans leur majorité, les programmes de QE ont concerné des rachats de titres de dette publique (government bonds). Pour autant, les programmes de QE ne réduisent pas la dette publique, ils en transfèrent simplement la propriété (puisque ce sont des opérations sur le marché secondaire). Cela peut s’observer dans de nombreux pays ayant mis en place des politiques de quantitative easing, la part de la dette publique détenue par la banque centrale nationale ayant fortement augmenté entre 2008 et 2022.

Part de la dette publique nationale détenue par la banque centrale du pays (en %).

Source Base de données de l’article Tracking Global Demand for Advanced Economy Sovereign Debt, IMF Economic Review, 2014. Si l’article date de 2014, la base de données (téléchargeable ici) est par contre régulièrement mise à jour. Note : Valeurs au quatrième trimestre en 2008 et 2018 et au deuxième trimestre 2022.

Lecture : La Banque de France détenait 3% de la dette publique française en 2008, 16% en 2018 et 22% en 2022.

Les objectifs affichés des politiques de quantitative easing

Le quantitative easing peut être mobilisé pour répondre à plusieurs objectifs des banques centrales.

Tout d’abord, le quantitative easing peut être utilisé pour apporter des liquidités aux banques lorsque le marché interbancaire est paralysé et éviter ainsi un effondrement du système financier. C’est par exemple ce qu’a fait la Fed dès novembre 2008.

Ensuite, le QE est le plus souvent justifié par la volonté de faire face à une inflation très basse, voire à une déflation, c’est-à-dire une baisse prolongée du niveau général des prix – puisque l’objectif de stabilité des prix des banques centrales concerne non seulement l’inflation mais également la déflation.

Comme on l’a vu dans la partie 1, en théorie, lorsqu’une banque centrale souhaite stimuler l’économie, la baisse de ses taux directeurs permet aux banques de se refinancer à coût très bas. Cette facilité de refinancement est censée les encourager à prêter aux ménages et entreprises (par une baisse des taux d’emprunt long-terme), relançant ainsi l’économie.

Quand l’outil des taux directeurs ne fonctionne plus pour stimuler l’économie (c’est-à-dire quand les taux sont déjà proches de 0 voire nuls), et que l’inflation est proche de 0, on dit qu’une économie se trouve dans une situation de « trappe à liquidité ». Les perspectives étant mauvaises, les acteurs privés (ménages et entreprises) sont attentistes : même si les taux d’intérêt sont bas, ils cherchent plutôt à se désendetter ou à mettre de l’argent de côté. Ils anticipent, par ailleurs, de futures baisses des prix et attendent avant de se lancer dans des achats ou des investissements.

Dans une telle situation, les banques centrales doivent recourir à d’autres outils de politique monétaire, à l’instar du quantitative easing.

L’achat massif de titres (notamment de dette publique) par les banques centrales est alors censé avoir les effets suivants :

- Tout d’abord, il entraine l’augmentation des réserves en monnaie centrale des banques ce qui devrait accroître leur capacité à accorder des crédits et permettre ainsi de relancer l’activité économique : les banques sont moins réticentes à prêter puisqu’elles disposent de liquidités facilement accessibles auprès de la banque centrale. Par ailleurs, la QE réduit la détention par les banques secondaires de titres de créance sur leur propre État ce qui diminue leur exposition au risque de défaut souverain 6.

- Ensuite, le QE entraîne une hausse de la demande des titres rachetés par les banques centrales et donc une montée de leur prix sur les marchés financiers. Cela provoque mécaniquement une baisse du rendement des titres déjà émis 7, et en conséquence une pression à la baisse des taux d’intérêt sur les nouveaux titres : l’accès à l’endettement est donc moins cher pour les États et les entreprises qui se financent sur les marchés. En outre, le rendement des titres de dette publique faisant office de référence pour de nombreux autres actifs, dont les taux des prêts long-terme aux entreprises et ménages, leur baisse va entraîner la baisse du taux d’emprunt des entreprises et ménages (pour des prêts immobiliers par exemple), relançant, en théorie, l’économie.

- Enfin, la baisse de rendement des titres de dette va entraîner un changement de comportement des banques et investisseurs qui vont délaisser ces actifs pour des actifs plus risqués et à plus haut rendement (tels que des actions d’entreprise) ou augmenter leurs crédits aux entreprises et aux ménages, ce qui est également censé stimuler l’économie.

Tous ces mécanismes sont ainsi supposés faire remonter le niveau général des prix, éloignant ainsi la perspective d’une inflation nulle.

Quelles banques centrales ont eu recours au quantitative easing ?

Le quantitative easing au Japon

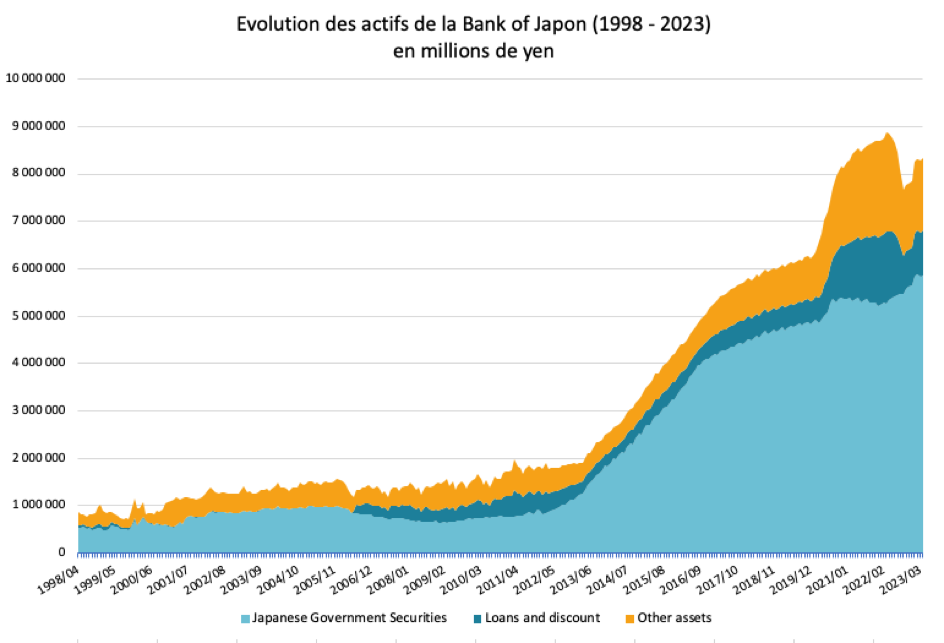

La Banque du Japon (Bank of Japan – BoJ) est la première banque centrale à avoir adopté en mars 2001 une politique d’assouplissement quantitatif – deux ans après avoir abaissé ses taux directeurs à 0%.

En effet, durant les années 1980, l’économie japonaise, en surchauffe, a entrainé bulle des prix des actifs (actions et terrains). L’effondrement de cette bulle au début des années 1990 a profondément bouleversé l’économie japonaise, allant jusqu’à un début de récession à la fin des années 1990 8. Pour faire face à cette situation, la Banque du Japon a ainsi été la première banque centrale à lancer un programme de QE en 2001 : entre début 2001 et fin 2005, le volume des titres de dette publique détenus par la BoJ a quasiment doublé. Ce premier programme prit fin cinq plus tard, en mars 2006, après la reprise de l’économie japonaise 9.

À la suite de la crise financière, la Banque du Japon annonce un second programme de rachats d’actifs en 2010, puis, en 2013, elle annonce une accélération de son programme de QE, dans l’optique d’atteindre, en deux ans, son objectif d’inflation de 2%. L’achat de titres de dette publique est porté à 60-70 trillions de yen par an (contre 10-20 trillions les années précédentes). Le maximum sera atteint en 2016 avec 85 trillions d’achat de titres avant de ralentir progressivement (sans pour autant s’arrêter). Notons, par ailleurs, qu’outre le quantitative easing, la Banque du Japon a mis en place d’autres instruments monétaires afin de stimuler l’économie japonaise à partir de 2012. L’ensemble de ces politiques économiques porte le nom de Abenomics, en référence au premier ministre Japonais de l’époque, Abe Shinzo.

En réponse à la crise de la Covid-19, le recours au QE s’accélère de nouveau en 2020. Il s’accompagne d’autres mesures monétaires, en particulier des prêts aux institutions financières (en contrepartie des crédits qu’elles accordent aux acteurs privés). Le portefeuille d’actifs de la Banque du Japon s’est, pour la première fois depuis 2006, temporairement réduit en 2022 du fait d’une stagnation du QE fin 2021 puis de la fin des programmes de prêts lancés durant la crise de la Covid-19 par la BoJ : entre mars et septembre 2022, la valeur des prêts en cours accordés par la BoJ dans le cadre de son programme de relance Covid a ainsi été divisée par deux.

Portefeuille d’actifs de la Banque du Japon (en millions de yen).

Source Bank of Japan (consulté le 11 mai 2023).

Le quantitative easing aux Etats-Unis

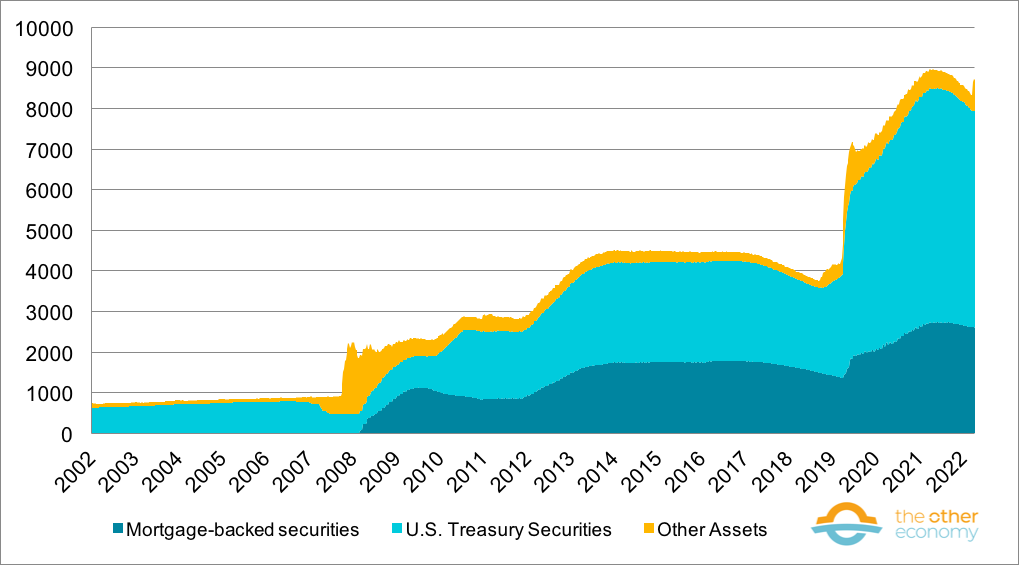

Les opérations d’open market (Open market operations – OMO) sont le principal outil de politique monétaire utilisés par la Fed. Elles consistent à acheter et vendre des titres sur le marché. D’ampleur d’abord relativement limitée avant la crise de 2007-2008, la donne change à partir de fin 2008 avec le lancement de quatre principales opérations de quantitative easing. La modification concerne non seulement le volume des titres achetés mais aussi leur maturité (il s’agit de titres ayant une échéance de plus long terme).

Le premier programme de QE de la Fed – souvent dénommé QE 1 – a été lancé en novembre 2008, à la suite de la crise financière. Ce programme avait un objectif double : alimenter les banques en liquidités – notamment parce qu’elles ne se prêtaient plus entre elles – et racheter des créances immobilières. Au total, à travers ce programme, la banque centrale américaine a racheté pour 300 milliards de dollars de bons du Trésor américain, 200 milliards de titres de dette d’agences publiques – des entreprises « sponsorisées » par le Congrès américain – et pas moins de 1 250 milliards de dollars de créances immobilières.

Le second programme de QE de la Fed, QE 2, a débuté le 3 novembre 2010 et pris fin en juin 2011, avec comme objectif de stimuler l’économie dans un contexte où le taux de chômage demeurait élevé. Ce deuxième programme s’est concentré sur le rachat de bons du Trésor américain, pour un total de 600 milliards de dollars – et à un rythme mensuel de 75 milliards de dollars de rachats. Finalement, la Fed a ajouté à ce montant les revenus des créances hypothécaires qu’elle détenait – faisant monter le total de ce second programme à 800 milliards de dollars.

En septembre 2012, la Fed, observant une reprise économique trop lente, lance un troisième programme de QE – dans l’espoir de relancer les investissements dans les entreprises et de faire baisser le taux de chômage 10. A l’image du QE 1, le QE 3 a concerné à la fois les bons du Trésor américain et des créances immobilières – pour un total de 85 milliards de dollars de rachats par mois. Néanmoins, à la différence des précédents programmes, la banque centrale américaine n’a précisé ni la durée du QE 3, ni le montant total qu’elle lui accorderait. Dans un contexte de reprise économique et de diminution du chômage, elle décide, en décembre 2013, la baisse du montant mensuel des rachats et met fin au QE 3 en octobre 2014 11.

Enfin, la crise de la Covid-19 a amené la banque centrale américaine à lancer un quatrième programme de QE, en mars 2020 12. Avec celui-ci, la Fed est passée de 4,1 trillions de dollars d’actifs en mars 2020 à près de 9 trillions de dollars en mars 2022.

Evolution des actifs de la Fed (2002-2023) en milliards de dollars

Source Base de données sur le bilan de la Fed (consultée le 11 mai 2023)

On observe bien sur ce graphique les différentes phases de QE avec une augmentation des achats de titres de dette publique ainsi que l’irruption massive des achats de titres adossés à des créances hypothécaires (Mortgage-Backed securities).

Depuis mars 2022, la banque centrale américaine a progressivement réduit son portefeuille d’actifs afin de ramener l’inflation à son niveau cible de 2% – dans un contexte où l’inflation était alors à plus de 8%. Ainsi, son portefeuille d’actifs a diminué d’un peu moins de 10% entre mars 2022 et mars 2023 En mars 2023, la chute de la Silicon Valley Bank (SVB) a suscité, de la part d’autres banques, une forte demande de liquidités auprès de la banque centrale américaine : la Fed n’a pas eu recours à un nouveau programme de QE, et a préféré soutenir les banques via des prêts (près de 300 milliards de dollars ont été empruntés en une semaine 13).

Le quantitative easing au Royaume Uni

La crise financière de 2007-2008 a également été le déclencheur d’un premier programme de quantitative easing pour la Banque d’Angleterre (Bank of England – BoE). Bien que le QE ait d’abord été envisagé par la Banque d’Angleterre comme une mesure de court-terme dans le cadre de la crise financière, elle y a eu recours à plusieurs reprises par la suite. Au total, cinq opérations de QE (appelées Asset Purchase Facility – APF), ont été mises en place en Angleterre entre 2008 et fin 2021.

Les trois premières, entre 2008 et 2012, ont visé à redynamiser l’économie et fournir des liquidités aux banques. Elles ont concerné, au total, 375 milliards de livres d’actifs, soit environ 25% du PIB anglais.

La seconde opération de QE anglaise a débuté en août 2016, à la suite du vote du Brexit annonçant la sortie du Royaume-Uni de l’Union européenne. Cette décision ayant agité les marchés financiers, la Banque d’Angleterre a racheté 70 milliards de livres d’actifs sur les marchés – dont 10 milliards d’obligations d’entreprises – pour encourager investisseurs et banques à ne pas abandonner leurs actifs un peu plus risqués dans ce contexte très particulier 14.

La troisième principale opération de QE, de loin la plus importante, a été lancée en réponse à la crise de la Covid-19. La Banque d’Angleterre a, dans ce cadre, annoncé trois séries d’achats d’actifs en mars, juin et novembre 2020, pour un total de 450 milliards de livres d’obligations d’État et 10 milliards de livres supplémentaires d’obligations d’entreprises non financières – soit des montants considérables par rapport aux deux premières grandes opérations de QE de la Banque d’Angleterre.

Depuis début 2022, à l’instar d’autres banques centrales, la Banque d’Angleterre a commencé à réduire son portefeuille d’actifs (baisse de l’ordre de 5% entre début 2022 et début 2023).

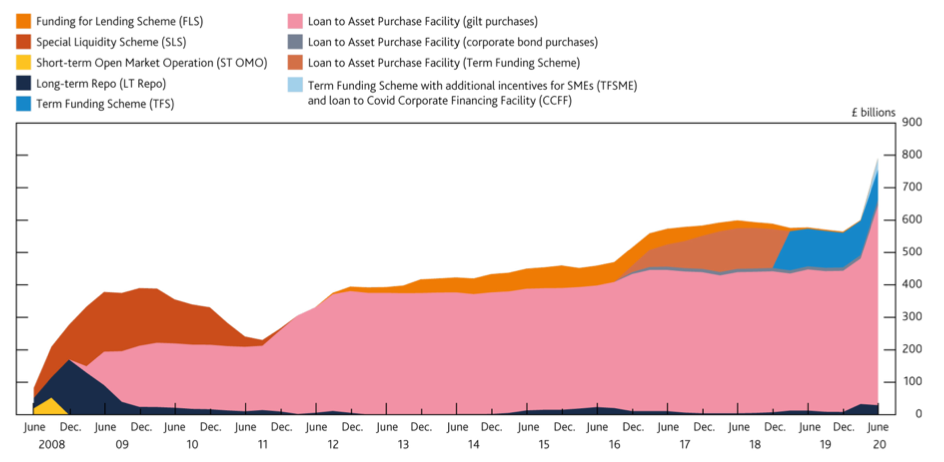

Actifs de la Banque d’Angleterre (2008-2020) en milliards de livres sterling

Source The central bank balance sheet as a policy tool: past, present and future – Bank of England (2020). Note : les Loans to Asset Purchase Facility constituent le résultat des politiques de QE. Il s’agit majoritairement de titres de dette publique (les gilts).

Le quantitative easing dans la zone euro

La BCE (en réalité l’Eurosystème, constitué de la BCE et des 18 banques centrales nationales) a lancé son programme de quantitative easing bien plus tard que les autres banques centrales. En effet, les politiques monétaires non conventionnelles mises en place ont d’abord essentiellement consisté à apporter des liquidités supplémentaires aux banques en leur accordant des prêts à plus long terme que ceux de la politique monétaire conventionnelle 15. La BCE s’est refusée à intervenir sur la dette publique et a donc laissé toute latitude aux marchés financiers pour en déterminer le coût. C’est une des raisons de la crise de la dette publique dans la zone euro, pendant laquelle les taux d’intérêt de certains pays se sont élevés à des niveaux tels qu’ils ne pouvaient plus se financer sur les marchés. Cette situation mettant en danger la zone euro dans son ensemble, la BCE a fini par intervenir.

En octobre 2014, la BCE a annoncé le lancement d’un programme de QE : l’Asset purchase programme (APP) pour mars 2015. Entre cette période et décembre 2018, la BCE a continuellement racheté des titres (de 15 à 80 milliards d’euros par mois). Entre janvier et octobre 2019, elle a mis fin à l’achat de nouveaux titres, tout en maintenant le montant global des titres détenus. Autrement dit, la BCE a tout de même continué à réinvestir les sommes obtenues via le remboursement du principal des titres de dette arrivant à échéance.

Au total, les achats d’actifs par la BCE s’élevaient alors à près de 2 600 milliards d’euros. Les rachats nets ont repris moins d’un an plus tard, en novembre 2019. Ce n’est qu’en juillet 2022 que la BCE a mis fin à l’APP (tout en maintenant le niveau global des actifs détenus). En février 2023, dans un contexte de forte reprise de l’inflation, le conseil des gouverneurs a pris la décision de commencer à réduire le volume des actifs détenus (en ne réinvestissant pas totalement le principal des titres de dette arrivant à échéance).

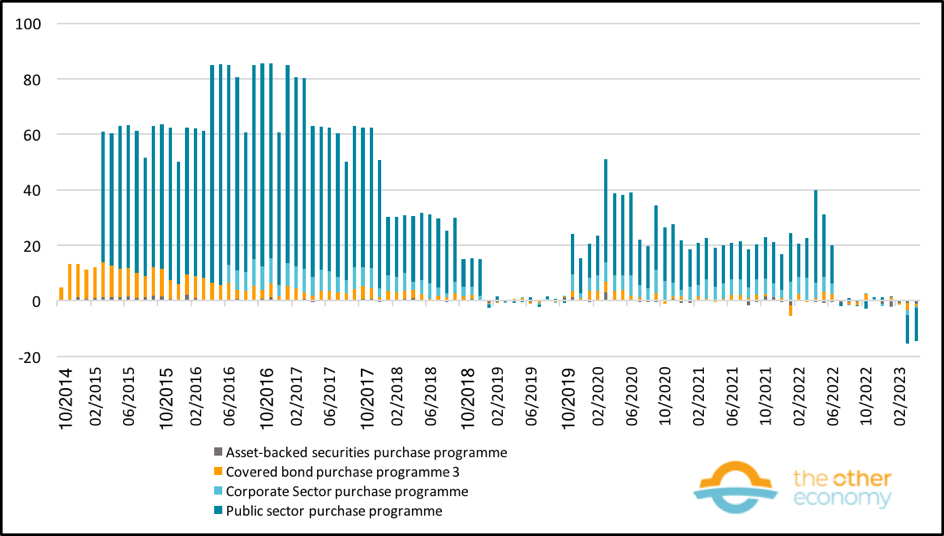

Achats nets mensuels de la Banque centrale européenne dans le cadre de son Asset Purchase Programme (en milliards d’euros).

Source Asset purchase programmes – site de la BCE. Lecture : au premier trimestre 2015, les achats nets mensuels de la BCE dans le cadre de l’APP étaient d’environ 10 milliards d’euros. Ils sont ensuite passés à environ 60 milliards d’euros.

Par ailleurs, durant la crise de la Covid-19, la BCE lança en parallèle un autre programme de rachats, le Pandemic Emergency Purchase Programme (PEPP), pour soutenir les secteurs publics et privés, pour une somme totale de 1 850 milliards d’euros.

Pour en savoir plus

- Historique des politiques de QE pour différents pays – Document de la Banque d’Angleterre

- Explications sur les opérations d’open market de la Fed et leur évolution après 2008

- Le détail du portefeuille de titres détenus par la Fed (System Open Market Account- SOMA)

- Quantitative easing: a dangerous addiction? Economic Affairs Committee UK Parliament (2021) – Chapter 1 Introduction – Quantitative easing and the UK

- Asset purchase programmes (APP) de la BCE

- Pandemic emergency purchase programme (PEPP) de la BCE

Quelle efficacité du QE en pratique ?

On peut tout d’abord noter que les politiques monétaires non conventionnelles (parmi lesquelles le QE) ont permis d’éviter l’effondrement du système financier à la suite de la crise de 2007-2008 et les conséquences dévastatrices que cela aurait eu tant au niveau économique que social.

Sur le plus long terme, s’il est indéniable que les politiques de QE ont eu des effets sur l’économie, il est difficile, en pratique, d’en quantifier précisément les effets comme l’a souligné Ben S. Bernanke, président de la Fed, en 2010 : « Dans la mesure où nous ne pouvons pas savoir comment l’économie aurait évolué sous d’autres politiques monétaires, toute réponse à cette question [celle de l’efficacité du QE 1] est conjecturale. » 16

Les effets du quantitative easing sur le financement obligataire des États

Malgré ces difficultés, les effets du QE sur le rendement des obligations ont pu être mis en évidence. Par exemple, dans les deux jours suivant l’annonce de la mise en place du programme du QE 1 américain, le rendement des bons du Trésor américain a perdu 107 points de base 17. Ce cas est, par ailleurs, intéressant dans la mesure où il souligne l’effet « signal » associé à une politique de QE – capable de bouleverser les marchés financiers avant même que la banque centrale ne rachète de titres.

Comme expliqué ci-avant, cette baisse des rendements entraine une réduction 18 des taux d’intérêt de moyen et long-terme (notamment en ce qui concerne les titres de dette publique) et diminue donc le coût de l’endettement des acteurs concernés par les politiques de QE.

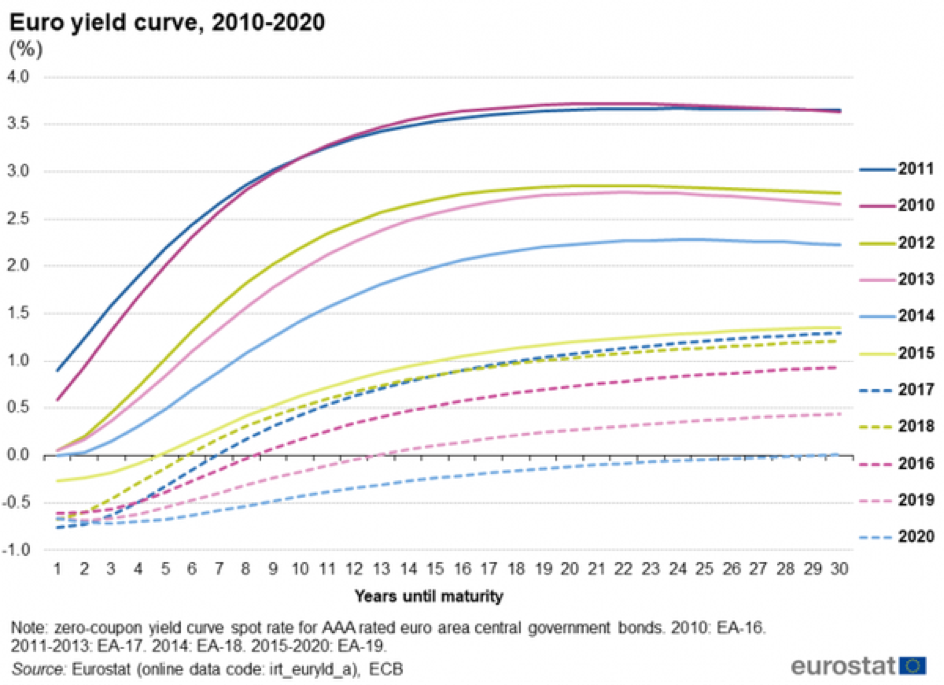

Courbe de rendement des obligations d’État dans la zone euro (notées AAA)

Source Eurostat – Statistiques Explained : Exchange rates and interest rates – (voir les statistiques exactes sur la base de données d’Eurostat).

Lecture : en 2020 (courbe pointillé bleu la plus basse), les obligations d’État notées AAA ayant une maturité restante de 1 an (c’est-à-dire qui doivent être remboursées un an plus tard) ont un rendement négatif (environ -0,6%) ; celles ayant une maturité restante de 30 ans ont un rendement inférieur à 0,01%.

Les politiques de QE ont donc facilité le financement de la dette publique, permettant ainsi aux États de continuer à mobiliser le budget pour faire face à la crise économique consécutive à la crise financière de 2008, et encore bien plus aux conséquences de la pandémie de Covid-19.

Les effets du quantitative easing sur l’activité économique

Malgré les montants colossaux de monnaie centrale créée, les programmes de QE n’ont pas eu les effets escomptés de relance économique de grande ampleur – que ce soit en termes de croissance des crédits accordés aux ménages et aux entreprises ou d’augmentation de l’inflation.

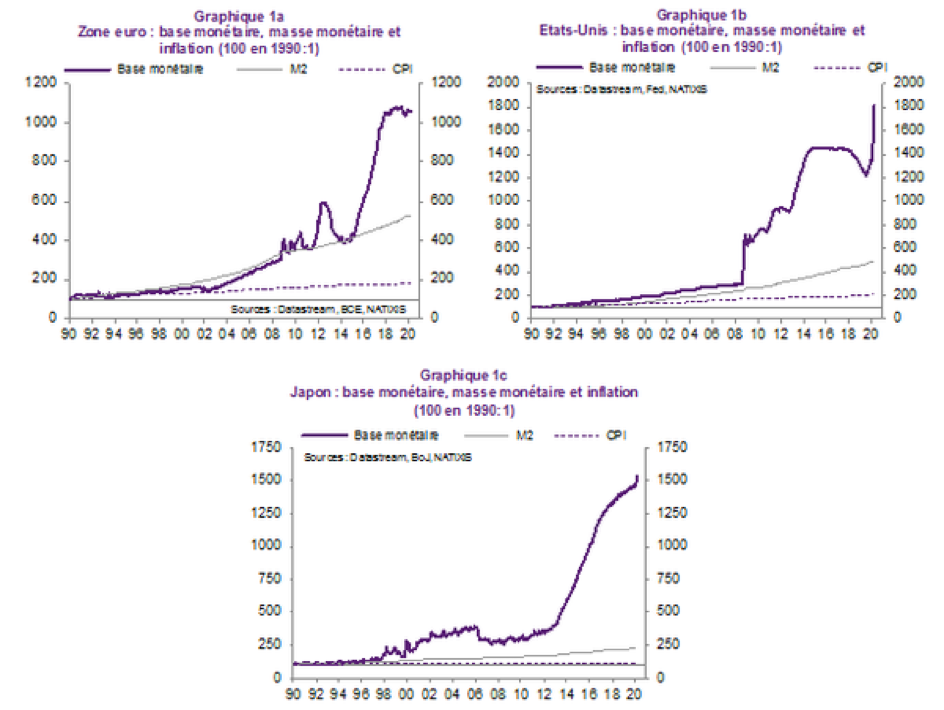

Comme on peut le voir sur les graphiques suivants, après dix ans de quantitative easing, l’augmentation des liquidités injectées dans le système bancaire par les banques centrales ne s’est traduite ni par une augmentation du crédit (et donc de la création monétaire) dans les mêmes proportions, ni par une accélération de l’inflation.

Source Natixis, Flash Economie, n°443, avril 2020. Note : l’augmentation de la base monétaire traduit la création de monnaie centrale par les banques centrales ; l’augmentation de la masse monétaire M2 traduit la création de la monnaie qui circule dans l’économie réalisée par les banques via leurs opérations de crédit (voir dans le module sur la monnaie des explications sur la différence entre base monétaire et masse monétaire ainsi que sur les mécanismes de création monétaire par les banques). Le consumer price index (CPI – Indice des prix à la consommation) est l’indicateur utilisé pour mesurer l’inflation.

En effet, les banques ne sauraient relancer l’économie en l’absence de demande supplémentaire de crédits de la part des ménages et entreprises. Bien qu’elles soient plus enclines à accorder des crédits quand elles ont d’importantes réserves de monnaie centrale, le facteur déclencheur du crédit est évidemment la demande 19 de la part des ménages et entreprises. Or, celle-ci dépend de nombreux facteurs dont la disponibilité de crédits peu chers ne constitue qu’une des dimensions. La situation financière (revenu et niveau d’endettement) ainsi que la confiance dans l’avenir (carnet de commandes des entreprises, état du marché du travail etc.) jouent également un rôle majeur.

Ce constat permet de mettre en évidence l’inexactitude de deux théories économiques largement répandues :

- La théorie du multiplicateur monétaire (que nous expliquons dans le module sur la monnaie) selon laquelle toute hausse de la base monétaire se traduirait par une hausse proportionnelle de la masse monétaire,

- La théorie quantitative de la monnaie selon laquelle l’inflation serait toujours le résultat d’une création monétaire trop importante (voir notre fiche sur inflation et monnaie). Malgré dix ans de quantitative easing, le niveau de l’inflation n’est corrélé ni à la création de monnaie centrale, ni à la création monétaire des banques.

Notons cependant que la situation a changé depuis fin 2021 avec un retour de l’inflation. Celle-ci trouve sans doute en partie son origine dans le QE extrêmement massif mis en place par les banques centrales pour faire face aux conséquences économiques de la pandémie de Covid-19 (notamment en assurant des coûts de financement très bas, voire négatifs, pour que les États soient en mesure de suppléer aux pertes de revenus des ménages et des entreprises liées à l’arrêt de l‘activité du fait des confinements). Pour autant, le QE est loin d’être la seule cause pouvant expliquer la résurgence de l’inflation : tensions sur l’offre de produits liées à la désorganisation des chaînes d’approvisionnement du fait des confinements répétés (notamment en Chine), tensions sur le marché de l’énergie et sur celui des produits alimentaires (résultant de la guerre en Ukraine), boucle prix-profit dans certains secteurs (où les industriels profitent de la hausse des prix pour accroitre leur marge) 20.

Les impacts du quantitative easing sur les inégalités

Un autre effet « mécanique » des programmes de QE est d’avoir entretenu – voire favorisé et amplifié – un haut niveau de valeurs des actifs du fait de la hausse de leur demande. Notons que cela concerne tant les titres qui sont la cible directe des politiques de QE (et en particulier les titres de dette publique) que les autres titres financiers et les actifs immobiliers du fait des masses de liquidités disponibles ; de l’effet portefeuille (les acteurs financiers recherchent des placements ayant un meilleur rendement que les obligations publiques) ; des taux d’intérêt bas qui facilitent le recours à l’endettement et l’effet de levier. D’après les études de la BCE, « la politique monétaire et l’offre de prêts hypothécaires ont été les principaux moteurs de la récente hausse des prix de l’immobilier » 21.

Cela pose la question de l’impact des politiques de QE sur les inégalités. En effet, l’augmentation de la valeur des actifs financiers et immobiliers – conséquence directe des politiques de QE – enrichit les détenteurs de ces actifs : c’est l’effet patrimoine. Cet effet est très inégalitaire puisqu’il enrichit ceux qui détiennent déjà un patrimoine conséquent et qui comptent donc parmi les ménages les plus aisés. Cependant, il convient de noter que les effets des politiques de QE sur les inégalités de patrimoine dépendent également de la nature des actifs rachetés : l’augmentation des prix des actifs immobiliers bénéficie à davantage de personnes – et notamment à une partie de la classe moyenne, propriétaire de son logement – tandis que les actifs financiers sont quasi-exclusivement détenus par les ménages les plus aisés 22.

Les politiques de quantitative easing ont cependant d’autres effets, et notamment un effet revenu, plus indirect que l’effet patrimoine. Les politiques de QE visent à relancer l’économie ce qui, in fine, doit bénéficier à l’ensemble de la population en réduisant le taux de chômage et – quand l’inflation repart à la hausse – en augmentant les salaires. Les périodes de récession et de taux de chômage élevé touchant particulièrement les ménages les plus pauvres, on voit ici un mécanisme par lequel le quantitative easing peut contribuer à limiter les inégalités de revenus.

Dans les faits, différents travaux 23 de recherche ont été menés pour étudier l’impact du QE sur les inégalités de revenus et de patrimoine. In fine, il est difficile de déterminer lequel des deux effets – effet patrimoine ou effet revenu – l’emporte et donc d’affirmer si le quantitative easing contribue à un accroissement ou une résorption des inégalités – d’autant plus que l’effet patrimoine est un effet qui peut être à court terme, tandis que l’effet revenu est un effet à moyen/long-terme.

Les impacts du quantitative easing sur le financement de la transition écologique

La neutralité de la politique monétaire est un des grands principes guidant l’action des banques centrales : elles ne sont pas censées favoriser un secteur économique plutôt qu’un autre, ni une « politique économique » plutôt qu’une autre. Si ce principe commence à être remis en question du fait de la prise de conscience, depuis la fin des années 2010, des risques systémiques que le changement climatique fait peser sur le système financier (voir notre module sur la finance), cela ne s’est pas encore véritablement traduit par des mesures concrètes. Pour l’essentiel, les politiques menées par les banques centrales n’ont pas eu jusqu’à ce jour vocation à favoriser les investissements dans la transition écologique.

Rappelons que les politiques monétaires n’ont qu’un impact indirect sur le financement de l’économie.

Les politiques de QE n’apportent pas directement de liquidités supplémentaires aux agents non financiers (les entreprises, les ménages, les États). Quand les banques centrales achètent des actifs financiers, il s’agit en règle générale d’actifs préexistants, acquis sur le marché secondaire. Ce faisant, elles agissent sur le prix des titres, mais seulement indirectement sur leur offre et très indirectement sur le financement des émetteurs originels. En effet, acheter un titre de dette ou une action au moment de son émission n’a pas les mêmes conséquences économiques que l’acheter sur le marché secondaire : seule la première option contribue directement à l’investissement en finançant l’émetteur, tandis que la seconde contribue surtout à améliorer la liquidité de ces actifs et donc à faire baisser les taux pour les obligations.

Par ailleurs, si elles facilitent les conditions du crédit (via la baisse des taux d’intérêt de moyen et long terme et l’accès facilité à la monnaie centrale pour les institutions bancaires), ce sont bien les banques qui décident à qui accorder ces crédits. Elles constituent un filtre permanent et incontournable entre les actions des banques centrales et les acteurs économiques.

Le quantitative easing a plutôt favorisé les actifs fossiles.

Les politiques de QE auraient pu avoir un impact sur le financement de la transition écologique. Il aurait par exemple été possible d’imposer des critères aux actifs éligibles au QE, que ce soit les titres de dette publique ou les titres des acteurs privés (en ciblant par exemple davantage les obligations vertes ou les actions des entreprises agissant pour la transition, ou en excluant certains secteurs comme celui des énergies fossiles). C’est d’ailleurs une des propositions émises par de nombreux experts et organisations de la société civile (voir notre proposition User du « quantitative easing » de la BCE pour financer la transition écologique).

Cependant, l’application du principe de la neutralité monétaire a empêché la mise en place de telles politiques. En réalité, l’effet du QE a plutôt été inverse : en étant « neutre », la politique monétaire a conduit à la perpétuation de la structure économique existante – laquelle repose largement sur les énergies fossiles.

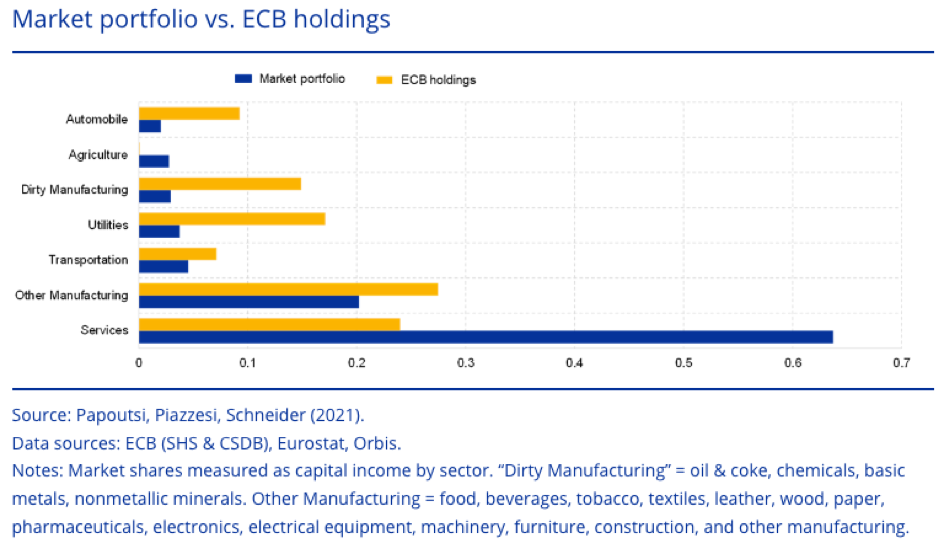

C’est ainsi que plusieurs études ont montré que les titres d’acteurs privés acquis par les BC dans le cadre des politiques de QE étaient largement issus d’entreprises agissant dans des secteurs contraires à la transition. A titre d’exemple, dans le cadre du programme de la BCE intitulé CSPP – programme de rachats de titres de dette d’entreprises privées lancé en 2016 24 –, 63% des titres rachetés ont financé des entreprises dans les secteurs les plus émetteurs en gaz à effet de serre (énergies fossiles, secteur automobile, production d’électricité et dans les industries « intensives en énergie ») 25. Une autre analyse révèle même que les rachats effectués via le CSPP sont manifestement orientés vers des secteurs fortement émetteurs en gaz à effet de serre.

Source Discours d’Isabelle Schnabel, membre du conseil des gouverneurs de la BCE “From green neglect to green dominance? » (3 mars 2021) citant les travaux de Papoutsi, Piazzesi, Schneider (2021).

La BCE n’a pas été la seule dans ce cas. Le même constat a pu être dressé pour la Banque d’Angleterre concernant son programme de rachats de titres privés, le CBSP.

Pour répondre à ces critiques, les deux banques centrales ont annoncé réorienter progressivement leurs rachats de titres privés pour limiter leur détention de titres dans des secteurs fortement émetteurs en gaz à effet de serre 26.

A noter, néanmoins, que les programmes de rachats de titres privés ne représentent qu’une faible part des titres détenus par les banques centrales – celles-ci détenant majoritairement des titres de dette publique 27.

Resserrement de la politique monétaire et quantitative tightening (QT)

Depuis plus de dix ans, les banques et les marchés financiers sont sous perfusion de liquidités déversées par les banques centrales. Comme nous allons le voir, sortir de cette situation, et donc mettre fin au QE, est très difficile et a de nombreux impacts tant en termes de stabilité financière que sur l’activité économique.

Le resserrement des politiques monétaires

La hausse de l’inflation à partir de fin 2021 a entrainé un resserrement de la politique monétaire de la plupart des banques centrales – en application de la doctrine que les banques centrales appliquent (et qui se discute, voir notre fiche sur la monnaie et l’inflation). Cela s’est d’abord manifesté par une hausse des taux directeurs, se répercutant sur l’ensemble des taux d’intérêt de l’économie. A titre d’exemple, la BCE a rehaussé son taux directeur pour les opérations principales de refinancement de 0% à 3,75% entre le début de l’été 2020 et mai 2023 ; de même, le taux directeur de la Fed (le Federal Funds Rate) est passé de 0,25% à 5,25% entre mars 2022 et mai 2023.

Par ailleurs, plusieurs banques centrales ont annoncé la mise en place de programmes de quantitative tightening (QT), c’est-à-dire une baisse du volume global de titres détenus au titre du QE (que cela passe par la revente de titres ou par le non-réinvestissement des volumes acquis lorsque les émetteurs de titres de dette remboursent le principal). C’est par exemple ce qu’ont fait la Banque d’Angleterre et la Fed dès 2022, avec des baisses de l’ordre de 5 à 10% du volume d’actifs sur un an. La BCE, quant à elle, a annoncé début 2023 qu’elle commencerait également à diminuer son volume d’actifs. Depuis le 1er janvier 2025, elle a totalement arrêté les achats d’actifs publiques que ce soit que ce soit dans le cadre de l’Asset purchase programme (les rachats d’actifs arrivant à échéance ont pris fin en juillet 2023) ou du Pandemic emergency purchase programme.

Resserrement monétaire et quantitative tightening : quels risques pour la stabilité financière et l’activité économique ?

Après plus de dix ans de quantitative easing, et à la suite de la récente mise en place de politiques de resserrement monétaire et quantitative tightening, il est également important d’évaluer les risques que le QE suivi d’une politique de resserrement monétaire peut représenter pour l’économie d’un point de vue de la stabilité financière. S’il n’est pas encore possible d’observer l’ensemble des effets de telles politiques, on peut tenter d’en identifier qualitativement les effets.

Les taux d’intérêt très bas ont facilité et encouragé pendant plus d’une décennie le recours à l’endettement de certains acteurs économiques qui sont donc d’autant plus sensibles à un resserrement de la politique monétaire. C’est bien évidemment le cas des États, premières cibles des politiques de QE : la hausse des taux d’intérêt engendre une augmentation de la charge de la dette à mesure que les États font « rouler leur dette » (c’est-à-dire qu’ils réempruntent pour rembourser les emprunts qui arrivent à échéance).

Surtout, cela remet au cœur de l’actualité les discours sur l’insoutenabilité de l’endettement public et la nécessité de mener des politiques de rigueur budgétaire via la baisse des dépenses publiques. Comme nous l’expliquons dans le module sur le déficit et la dette publique, les politiques prônant un resserrement monétaire ont des conséquences néfastes sur l’activité économique ainsi que sur le plan social et écologique 28.

La priorité donnée à la lutte contre l’inflation par les banques centrales se fait ainsi aux dépens d’autres priorités des politiques économiques, comme le taux de chômage. Comme l’a exprimé sans fard Jerome Powell, le président du Conseil des gouverneurs de la Fed en septembre 2022, le programme de la Fed pour ramener l’inflation à 2% (par une montée des taux et du QT) risque d’entraîner une augmentation du taux de chômage. Pour justifier ce choix de politique monétaire, la Fed a rappelé que son objectif premier est de maintenir la stabilité des prix – quitte à ce que, dans ce contexte, cela entraîne une hausse du nombre de demandeurs d’emploi.

Les retombées des politiques de resserrement monétaire concernent également d’autres acteurs économiques.

En effet, la hausse des prix d’actifs liées à des politiques de quantitative easing a contribué à entretenir des « bulles spéculatives », déconnectant toujours plus les marchés financiers de l’économie productive. C’est, par exemple, ce qu’on a pu constater lors de la pandémie de Covid-19. L’effondrement des principaux indices boursiers mondiaux à la suite de la première vague de confinement début 2020 a été de courte durée : en quelques mois les cours avaient retrouvé voire dépassé leur niveau d’avant crise, alors que dans le même temps, l’économie productive mesurée par le PIB était en récession. Or, cette situation ne peut durer éternellement : toute bulle finit par exploser. C’est ce qu’on a pu constater dans le secteur de la tech. Les difficultés des grandes entreprises du numérique, qui profitaient d’un environnement de taux bas grâce notamment au recours massif au QE, ont subitement été exacerbées par la mise en place de politiques de resserrement monétaire et de hausses des taux, ce qui, in fine, a eu un impact sur les cours des bourses 29. Le cas des plus petites entreprises du numérique est également révélateur. Pendant des années, les start-ups du numérique se sont financées via endettement et levée de capital-risque sans que la rentabilité de leur modèle soit mise en cause. Le retournement des conditions monétaires avec la hausse des taux d’intérêt provoque des difficultés dans ce secteur qui se solde par des faillites 30.

Enfin, le retournement des conditions monétaires a également des conséquences sur le secteur bancaire et financier. Deux raisons expliquent cela.

D’une part, comme noté dans le point précédent, les faillites des entreprises qui vivaient par un renouvellement permanent de leur dette et de leur capital constituent autant de pertes pour les acteurs financiers qui leur ont prêté des fonds ou qui ont investi en capital.

D’autre part, la hausse des taux d’intérêt et les politiques de quantitative tightening provoquent une baisse de la valeur des actifs financiers préexistants. Prenons un exemple concret : si vous possédez une obligation publique à dix ans de 100k€ rémunérée à 0,1% et que le même État émet désormais des obligations à dix ans à 1%, l’obligation que vous détenez va perdre de la valeur sur le marché (puisque personne ne voudra l’acheter à 100k€). Cette perte de valeur des titres existants est répercutée dans les bilans des acteurs financiers qui les détiennent.

Dans les deux cas, cela provoque un risque pour la solvabilité des acteurs financiers concernés. Ces deux raisons comptent parmi les causes principales de la faillite de la Silicon Valley Bank (SVB), banque régionale spécialisée dans le financement des start-up du numérique, et de celle du Crédit Suisse, l’une des 30 banques systémiques mondiales qui a été rachetée en urgence en mars 2023 par UBS (autre banque systémique) avec l’aide de la banque centrale Suisse.

Conclusion

Le quantitative easing est devenu un outil de politique monétaire très populaire depuis la crise financière de 2007-2008. Néanmoins, on a pu voir qu’il ne peut pas se substituer à une relance budgétaire pour toucher l’économie réelle de manière significative, puisqu’il s’agit de rachats d’actifs sur le marché secondaire. Par ailleurs, le quantitative easing aurait plus de légitimité s’il était fléché vers des actifs favorables à la transition écologique (voir à ce propos la proposition pour un QE orienté vers la transition écologique).

- Comme on le verra dans la suite de cette fiche, la banque centrale du Japon fait office d’exception et a eu recours au quantitative easing dès le début des années 2000. ↩︎

- Les banques ont besoin de monnaie centrale pour différentes raisons dont la plus importante est la nécessité de régler ce qu’elles doivent à d’autres banques, en raison des transactions entre leurs clients. Pour en savoir plus sur ce sujet, voir le module sur la monnaie. ↩︎

- Les banques centrales utilisent en général plusieurs taux directeurs (la BCE par exemple, en utilise trois) selon la durée des prêts accordés. Pour en savoir plus, voir le site de la Banque de France et la fiche pédagogique sur les taux directeurs. ↩︎

- Sans la banque centrale, une banque débitrice ne trouverait alors plus de liquidités pour payer ce qu’elle doit et serait en faillite. Les acteurs du système financier étant interconnectés, cette première faillite, si elle concerne une « grosse » banque (dite systémique), entrainerait en cascade la faillite d’autres établissements. ↩︎

- Pour en savoir plus, vous pouvez consulter le module sur la dette publique où nous expliquons comment les titres de dette publique sont émiset comment ils fonctionnent. ↩︎

- On parle de défaut souverain lorsqu’un Etat n’est plus en capacité de rembourser ce qu’il doit à ses créanciers. ↩︎

- Quand des actifs à revenu fixe voient leur prix augmenter, leur rendement diminue nécessairement : voir une explication chiffrée dans le module sur la dette publique. ↩︎

- Tamim A. Bayoumi, Charles Collyns, Post-Bubbles Blues: How Japan Responded to Asset Price Collapse. International Monetary Fund, 2000. ↩︎

- Voir l’article, Il y a 20 ans, la Banque du Japon inventait l’argent gratuit, Les Echos (2019) et Effects of the Quantitative Easing Policy: A Survey of Empirical Analyses, Hiroshi Ugai, Bank of Japan, 2006. ↩︎

- Voir le communiqué de presse de la Fed : Federal Reserve issues FOMC statement, September 13, 2012. ↩︎

- Voir les communiqués de presse de la Fed : Federal Reserve issues FOMC statement, December 18, 2013 ; Federal Reserve issues FOMC statement, October 29, 2014. ↩︎

- Voir le communiqué de presse de la Fed : Federal Reserve issues FOMC statement, March 15, 2020. ↩︎

- Michael S. Derby, Banks Sought record Fed liquidity in wake of SVB collapse. Reuters, March 16, 2023. ↩︎

- D. Milliken, A. Nicolaci da Costa, Bank of England wields stimulus ‘sledgehammer’ to beat Brexit blues. Reuters, August 4, 2016. ↩︎

- Dans la zone euro, il s’agit d’abord des VLTRO (Very Long Term Refinancing Operations) puis des TLRO (Long Term Refinancing Operations) qui peuvent aller jusqu’à 3 ans de maturité. ↩︎

- Traduction en français réalisée par TheOtherEconomy. ↩︎

- Un point de base désigne un centième de pourcent, i.e. 0,01%. ↩︎

- Voir QE at the Bank of England: a perspective on its functioning and effectiveness – Quarterly Bulletin 2022 Q1 (Partie 4). ↩︎

- Voir Alexander Rodnyansky, Olivier M. Darmouni (2017) The Effects of Quantitative Easing on Bank Lending Behavior, The Review of Financial Studies. ↩︎

- Sur ces différents sujets voir : ECB confronts a cold reality : companies are cashing in on inflation, Reuters, 2023 ; L’inquiétante flambée des prix des matières agricoles, Christian de Perthuis 2021 ; Ports bloqués, embouteillages de navires… le monde n’est toujours pas sorti de la crise du covid-19, Novethic (2022) ; Faire face à l’inflation : un défi structurel, blog de l’OFCE (2022) ; Looking through higher energy prices ? Monetary policy and the green transition, Isabel Schnabel, BCE 2022 ; Exclusif : une boucle profits-prix nourrit bien l’inflation alimentaire, C. Chavagneux. Alternatives Economiques, 7 avril 2023. ↩︎

- Discours d’Isabel Schnabel (BCE) Monetary policy and financial stability, 2021. ↩︎

- G. Clæys, Z. Darvas, A. Leandro, T.Walsh, The effects of ultra-loose monetary policies on inequality. Policy Contributions 885, Bruegel. ↩︎

- Voir par exemple : ECB Quantitative Easing (QE): What are the side effects? European Parliament, Monetary Dialogue June 2015 ; Quantitative Easing: What are the side effects on income and wealth distribution, DIW Berlin (2015). Quantitative easing: a dangerous addiction? Economic Affairs Committee UK Parliament (2021) – Chapter 2 Impact of quantitative easing – Distributional effects ; M. Lenza, J.Slacalek, How does monetary policy affect income and wealth inequality? Evidence from quantitative easing on euro zone area. Working paper series 2190, European Central Bank ; The distributional footprint of monetary policy, Annual Economic report, Bank of International Settlements, Juin 2021. Voir également le discours d’Isabelle Schnabel à la BCE le 9 novembre 2021. ↩︎

- Voir les montants concernés dans la partie 3.B. ↩︎

- S. Jourdan, W. Kalinowski, Aligner la politique monétaire sur les objectifs climatiques de l’Union européenne, mars 2019. Institut Veblen. Pour une analyse détaillée du CSPP ainsi que du programme de rachats d’actifs privés de la Bank of England, voir : S. Matikainen, E. Campiglio, D. Zenghelis, The climate impact of quantitative easing. Granthman Research Institute on Climate Change and the Environment, London School of Economics, 2017. ↩︎

- Pour la Banque d’Angleterre, voir : D. Strauss, Bank of England to refocus corporate bonds on greener companies. Financial Times, 5 novembre 2021. Pour la BCE, voir : M. Arnold, ECB set for greener ‘tilt’ in €386bn corporate bond portfolio. Financial Times, 4 juillet 2022. ↩︎

- Par exemple, dans le cas anglais, l’enveloppe du CBPS était en 2021 de l’ordre de 20 milliards de livres sterling, ce qui représentait moins de 5% du portefeuille de titres de la Banque d’Angleterre (qui était, à son maximum, de 895 milliards de livres sterling). De même, le CSPP représente moins de 10% du portefeuille de titres de la BCE. ↩︎

- Voir à ce sujet le discours d’Isabel Schnabel (pour la BCE) prônant l’orientation d’un resserrement monétaire en faveur de la transition écologique – notamment pour préserver les investissements dans des projets d’énergies renouvelables : Monetary policy tightening and the green transition, I. Schnabel, BCE, 10 janvier 2023. Voir également : Central banks should beware the dangers of over-tightening, P. Orszag. Financial Times, 15 décembre 2022. ↩︎

- Voir à ce sujet les difficultés rencontrées par les grandes entreprises de la tech en 2022 à la fois dans l’économie réelle (ce qui s’est traduit par des licenciements massifs) et sur les marchés financiers (baisse de valorisation financière) : J. Delépine, Pourquoi les entreprises de la tech licencient massivement ? Alternatives Economiques, 1er février 2023 ; D. Tillaux, Gafam : l’année de la remise en question. Les Echos, 10 janvier 2023. ↩︎

- Voir à ce sujet : T. Kinder, Silicon Valley start-ups race for debt in funding crunch. Financial Times, 19 décembre 2022 ; E. Griffith, Silicon Valley Bank’s Collapse Chills Start-Up Funding. The New York Times, 27 mars 2023. ↩︎