La recherche d’une plus grande « liquidité » est souvent mise en avant pour justifier les innovations financières la favorisant (comme le trading haute fréquence), ou contrer les réglementations supposées lui nuire (comme la taxe sur les transactions financières). La quête de la liquidité est ainsi vue comme « le graal des acteurs financiers ». Ce terme polysémique ne se limite cependant pas aux marchés financiers. Le but de cette fiche est d’en clarifier le sens.

Cette fiche est une version révisée d’un article paru sur le site Chômage et monnaie. 1

Qu’est-ce qu’un actif ? Qu’est-ce qu’un actif liquide ?

La « liquidité » est inséparable de la notion d’actif. Nous allons commencer par définir ce concept. Un actif est un « objet » matériel ou immatériel qui a, pour son propriétaire, une valeur monétaire actuelle et/ou future.

Des objets au sens propre, tels qu’une automobile, un appartement ou une œuvre d’art, sont des actifs. Mais des entités immatérielles telles que des droits d’auteurs, des procédés brevetés ou des titres financiers (actions ou obligations achetées en bourse), peuvent aussi être des actifs. Cependant, pour être qualifiés d’actifs par les comptables, tous ces objets doivent avoir une valeur monétaire. Une automobile a une valeur monétaire car le propriétaire peut la revendre. De même pour des droits d’auteurs. Si un objet n’a pas de valeur monétaire, on ne peut pas l’entrer dans la comptabilité et ce n’est pas un actif. Par exemple, un litre d’eau de mer n’a en général, aujourd’hui, aucune valeur. De même, une idée géniale mais non formalisée et non brevetée ne peut être un actif.

La valeur de l’actif est quantifiée par la monnaie que nous pouvons en retirer : par exemple, la valeur d’une action de la société Renault est, à une date donnée, de 24 euros. Il peut être plus ou moins facile de convertir cet actif en monnaie. Pour l’action Renault, c’est facile, car elle est cotée en Bourse en temps réel et fait l’objet d’un grand nombre d’échanges 2. Pour une usine, qui est aussi un actif, c’est évidemment beaucoup plus difficile. Elle ne peut être achetée que par peu d’investisseurs, sa valeur est difficile à évaluer et la vente éventuelle prend beaucoup de temps. Bref, transformer une usine en monnaie sonnante et trébuchante n’est pas si facile.

C’est là qu’intervient la notion de liquidité. Un actif est très liquide s’il peut être rapidement vendu à un prix correct. Inversement un actif illiquide est un actif difficilement « réalisable » (c’est-à-dire dont il est difficile de réaliser la vente à un prix correct).

L’actif le plus liquide est justement la monnaie légale, c’est même la liquidité ultime. Les actifs qui sont négociables sur un marché où interviennent de très nombreux acheteurs et vendeurs, tels que les actions des grandes entreprises, sont également très liquides. Cependant, ils ne sont pas tout à fait aussi liquides que la monnaie, car la probabilité que le titre en lui-même (l’entreprise faisant faillite) ou que le marché des actions s’écroule, bien que faible, n’est pas nulle. De ce fait, la vente peut se faire à perte. A l’opposé, un bien immobilier est peu liquide, car la vente peut être longue, aléatoire et générer des pertes en capital (vendre l’actif moins cher que son prix d’acquisition).

Par extension de langage, on parle de liquidités à propos de la quantité d’actifs liquides possédés. En général il s’agit de monnaie, de comptes de dépôts ou d’épargne liquide (comme le livret A) ou de titres immédiatement réalisables à une valeur quasi-certaine, c’est-à-dire des titres de dette de court terme (titres du marché monétaire). Ces liquidités sont en général conservées pour faire face à un risque de dépense imprévue. Par exemple, une entreprise peut faire face à un risque que des affaires ne se réalisent pas et donc subir un manque de rentrées de cash exceptionnel. Si elle a beaucoup de liquidités, elle fera face plus facilement que si elle n’en a pas.

Liquidité et marchés financiers

Comme on l’a dit, la liquidité est vue comme le « graal des marchés financiers ». La raison en est bien résumée par les économistes Yamina Tadjeddine et Hélène Raymond.

« La liquidité est une qualité sociale des actifs, elle désigne la facilité d’acquérir ou de vendre un actif dans un délai bref au prix souhaité. Les titres financiers de long terme sont essentiels pour le financement de l’investissement, mais, intrinsèquement, ils ne sont pas liquides : le capital engagé sera récupéré à échéance du prêt s’il s’agit d’un emprunt, au gré des dividendes annuels pour une action. Le capital engagé est donc durablement bloqué et son détenteur se trouve privé de son usage. Le développement de marchés financiers secondaires – où s’échangent les titres déjà émis – améliore la liquidité, en permettant au détenteur de céder un titre quand bon lui semble. » 3

La liquidité des titres financiers (actions, obligations), rendue possible par le développement des marchés secondaires, permet donc d’assurer à ceux qui investissent dans ces titres de les convertir rapidement en monnaie s’ils doivent faire face à des imprévus (la perte d’un emploi par exemple) ou s’ils souhaitent allouer leur capital financier à autre chose (achat d’un appartement). Elle facilite ainsi grandement la mobilisation des capitaux pour financer les investissements de l’économie productive. Sans elle, beaucoup moins de personnes seraient prêtes à risquer leur patrimoine financier dans des projets qui ne les concernent pas directement.

Notons cependant que cette liquidité des titres financiers n’est bien sûr pas une condition suffisante pour financer l’économie productive.

Par ailleurs, c’est une arme à double tranchant. La liquidité donne l’illusion d’une réversibilité inconditionnelle des décisions financières. Mais la promesse de liquidité, c’est-à-dire la promesse de toujours trouver une contrepartie sans perte en capital, ne peut être assurée que tant que les anticipations sont hétérogènes. Si tout le monde pense que le marché va s’effondrer, il va effectivement s’écrouler ! Plus personne ne voudra acheter. Même si cette croyance d’un effondrement du marché n’est pas fondée, elle va engendrer sa réalisation. C’est ce que l’on appelle une prophétie autoréalisatrice.

Ainsi, en cas de crise financière, les marchés deviennent illiquides : plus personne ne veut acheter de titres, tout le monde veut vendre et les cours s’effondrent. On dit que le marché est à sens unique. C’est ainsi qu’on peut lire dans les journaux que des milliards sont partis en fumée en quelques jours.

La liquidité des banques

Les banques sont des institutions financières structurellement vulnérables au risque de liquidité, c’est-à-dire au risque « de ne pouvoir maintenir ou générer des ressources en cash suffisantes pour faire face à leurs obligations contractuelles de paiements ou de n’y parvenir qu’à des conditions très défavorables ». 4

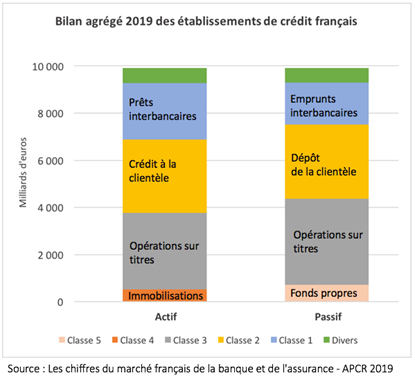

Cette vulnérabilité intrinsèque est liée à la structure du bilan des banques, et fondamentalement à leur pouvoir de création monétaire : contrairement à une idée reçue, elles n’ont pas préalablement en dépôts ou en épargne la contrepartie de ce qu’elles prêtent (même si leur bilan est « équilibré » par définition).

Le passif désigne ce que doit la banque : il est composé de ses fonds propres, des dépôts de la clientèle et des dettes de la banque contractées auprès d’autres banques et sur les marchés financiers et dont une grande partie est à court voire très court terme. Le passif d’une banque est donc assez liquide dans le sens où ses clients peuvent retirer l’argent de leur compte à tout moment et où les dettes à court terme sont très réversibles (les créanciers peuvent ne pas les renouveler). C’est typiquement ce qui s’est passé le 9 août 2007 quand le marché interbancaire s’est gelé, les banques refusant de se prêter mutuellement.

A l’inverse, les actifs de la banque sont assez peu liquides : si une partie des titres financiers que détient la banque peut en théorie être vendue à tout moment, ce n’est pas le cas des crédits accordés à sa clientèle (entreprises, ménages).

La banque doit constamment s’assurer d’être en mesure de faire face aux obligations qu’elle a à son passif : pouvoir régler sa position avec les autres banques (qui résulte des différents paiements effectués par ses clients via chèque, virement, carte bleue), rembourser ses emprunts, fournir les billets retirés au guichet ou dans les distributeurs (le cas extrême étant le « bank run » 5).

Elle peut également vendre des actifs mais comme on l’a vu, ceux-ci sont peu liquides, et risquent de ne plus l’être du tout en cas de crise financière (où tous les acteurs des marchés financiers cherchent à vendre en même temps les actifs qu’ils détiennent). Elle peut également se refinancer auprès de la banque centrale, emprunter à d’autres banques sur le marché interbancaire, ou émettre des obligations. Encore faut-il qu’on accepte de lui prêter.

Le risque de liquidité est donc lié au fait que la banque ne puisse faire face aux obligations à son passif non parce qu’elle n’est pas solvable (elle n’a pas assez d’actifs par rapport à ses dettes) mais parce que ses actifs ne sont pas assez liquides ou parce qu’elle ne parvient pas à se refinancer.

Or le risque de liquidité est un risque systémique : il peut déstabiliser le système financier dans son ensemble via des réactions en chaine, comme l’a illustré la crise de 2007-2008. Celle-ci a, en effet, commencé par une crise de liquidité sur le marché interbancaire en août 2007.

Le marché interbancaire

Le marché interbancaire est réservé aux échanges entre les banques. Du fait des millions de transactions quotidiennes de leurs clients, les banques sont en permanence en situation de dette ou de créance les unes par rapport aux autres. Pour régler leurs positions 6 les unes par rapport aux autres, les banques en situation d’excédent prêtent à celles qui en manquent. Ces prêts sont à court, voire très court terme (entre 1 jour et 1 an). La banque centrale intervient également sur le marché interbancaire en prêtant des liquidités (voir module monnaie).

A la suite des difficultés rencontrées par plusieurs institutions financières en raison de l’éclatement de la bulle des crédits « subprimes » titrisés 7 en 2008, la méfiance s’est installée sur le marché interbancaire. En situation de très forte incertitude sur les engagements directs et indirects que leurs consoeurs avaient pris sur des produits financiers titrisés contenant des crédits « subprimes », les banques ont arrêté de se prêter les unes aux autres.

La crise de liquidité se caractérise donc non par un manque de liquidité mais par un arrêt de la circulation de celle-ci. En l’absence de rétablissement de cette circulation, les conséquences sont désastreuses : une banque qui ne peut satisfaire une demande de liquidité de sa clientèle est en cessation de paiement par définition (et peut entraîner par contagion d’autres établissements financiers). En situation de crise de liquidité sur le marché interbancaire certaines banques sont « sur-liquides » mais refusent néanmoins de prêter aux autres qui ont des besoins de liquidité, ou acceptent de le faire à des taux prohibitifs craignant le « risque de contrepartie ». 8

Le système n’a été sauvé de l’effondrement en 2008 que par l’intervention massive des banques centrales à commencer par la BCE et la FED qui se sont substituées au marché. Elles en sont devenues la contrepartie centrale en absorbant les liquidités de banques disposant de liquidités excédentaires et en les prêtant massivement aux banques ayant des besoins de liquidité afin d’éviter qu’elles ne soient en cessation de paiement. Elles ont aussi créé des liquidités ex nihilo (de la monnaie centrale. Voir module monnaie) afin de les prêter ou de les fournir aux banques.

Notons, enfin, qu’une crise de liquidité peut déboucher sur une crise d’insolvabilité. En effet, comme les actifs ne sont plus liquides, leur prix s’effondre. Plus le portefeuille de titres financiers que détient une banque est important, plus elle fera de pertes du fait de la baisse de la valeur des actifs et plus elle devra absorber ces pertes avec son capital. Pour peu que celui-ci ne soit pas suffisant, c’est la faillite.

- Alain Grandjean, « La notion de liquidité », Chômage et monnaie, mai 2005. ↩︎

- A moins que le marché devienne inactif du fait d’une crise financière ou que le cours de l’action Renault s’effondre (ce qui signifie que tout les intervenants de marché veulent vendre l’action et que personne ne veut l’acheter) du fait d’un scandale ou de mauvais résultats financiers de l’entreprise. ↩︎

- Yamina TADJEDDINE et Hélène RAYMOND,« Liquidité, trading à haute fréquence et fonds indiciels », in Christian de Boissieu, Jézabel Couppey-Soubeyran (dir.), Les Systèmes Financiers. Mutations, crises et régulation, Economica, 4ème édition, février 2013. ↩︎

- 10 ans après… Bilan des réformes bancaires et financières depuis 2008 : avancées, limites, propositions, Terra Nova, 2018. ↩︎

- Le « bank run » (ou ruée bancaire, ou course aux guichets) est un phénomène, le plus souvent autoréalisateur, dans lequel un grand nombre de clients d’une banque craignent qu’elle fasse faillite et en retirent massivement leurs dépôts. ↩︎

- Le terme « position » signifie dette ou créance éventuelle croisée. ↩︎

- Les crédits « subprimes » sont des prêts immobiliers à haut risque consentis par des banques à des ménages américains modestes ne présentant pas assez de garanties pour accéder à un prêt normal, dit « prime » (soit en raison de revenus faibles ou aléatoires, soit parce qu’ils avaient déjà eu des difficultés financières par le passé). Ces crédits ont été titrisés par les banques concernées c’est-à-dire transformés en titres financiers échangeables sur les marchés. Les risques portés par ces crédits ont ainsi été diffusés bien au-delà des banques qui les avaient accordés. Voir fiche sur la titrisation. ↩︎

- Le risque de contrepartie correspond au risque de défaut de la contrepartie (ici la banque emprunteuse de liquidité) dans le cadre d’une transaction financière. ↩︎